|

EN BREF

|

Lorsqu’il s’agit d’acquérir un bien immobilier, la question de l’assurance pour prêts immobiliers se pose souvent de manière incontournable. Bien que cette assurance emprunteur ne soit pas légalement obligatoire, elle est généralement exigée par les établissements prêteurs pour protéger leurs investissements. Comprendre les différents aspects de cette assurance est essentiel pour faire un choix éclairé. Entre les garanties proposées, le coût et les options disponibles, cet article vous fournira toutes les informations nécessaires pour naviguer dans cet univers complexe et vous permettre de sécuriser votre emprunt immobilier en toute sérénité.

L’assurance pour prêts immobiliers, également connue sous le nom d’assurance emprunteur, est une mesure de protection essentielle pour les emprunteurs. Elle garantit la prise en charge des mensualités en cas d’imprévu, tel qu’un décès, une incapacité de travail ou une invalidité. Cet article vous présente les avantages et les inconvénients de ces assurances pour vous aider à prendre une décision éclairée.

Avantages

Le principal avantage de l’assurance emprunteur est la sécurité qu’elle apporte. En cas de coup dur, comme un accident ou une maladie grave, elle permet de couvrir les mensualités restantes, évitant ainsi un risque d’impayé et la perte du bien. De plus, certaines garanties, telles que la garantie décès, assurent une protection familiale en règlementant la dette à la place de l’emprunteur décédé.

Un autre aspect à considérer est la possibilité de choisir son assureur. Bien que la plupart des établissements bancaires recommandent leurs propres produits d’assurance, la loi vous permet de souscrire à une assurance externe. Cela offre souvent la possibilité de comparer les offres et de trouver un contrat plus avantageux (voir comparateur d’assurance).

Inconvénients

Toutefois, il ne faut pas oublier les inconvénients associés à l’assurance emprunteur. La première critique fréquemment exprimée concerne son coût, qui peut varier considérablement d’un assureur à l’autre. Il est essentiel de se renseigner sur le taux d’assurance, de calculer son impact sur le coût total du crédit immobilier, et d’en tenir compte lors de la négociation de son emprunt.

Un autre point de vigilance est la complexité des contrats d’assurance. Les différentes garanties proposées peuvent prêter à confusion. Par conséquent, il est conseillé de bien lire les clauses avant de signer. Il est également conseillé de se référer aux éléments à vérifier lors d’une souscription pour éviter les mauvaises surprises.

Enfin, il est important de garder à l’esprit que même si l’assurance emprunteur est généralement exigée par la banque, elle n’est pas légalement obligatoire. Cependant, elle constitue souvent une condition sine qua non à l’octroi d’un prêt immobilier (voir Service Public).

En somme, bien que l’assurance emprunteur offre une certaine sérénité et une protection contre les imprévus, elle exige une attention particulière quant à son coût et à la compréhension des garanties. Ainsi, se former au sujet de ces assurances et comprendre comment elles fonctionnent est primordial pour toute personne souhaitant souscrire un prêt immobilier.

Dans le cadre d’un prêt immobilier, l’assurance emprunteur joue un rôle fondamental. Bien que son adhésion ne soit pas légalement obligatoire, les établissements prêteurs en font souvent une condition sine qua non pour l’octroi du crédit. Cet article vous propose un aperçu complet des aspects essentiels de l’assurance emprunteur, de son fonctionnement à ses garanties spécifiques, tout en vous aidant à faire les meilleurs choix.

Qu’est-ce que l’assurance emprunteur ?

L’assurance emprunteur est une couverture qui garantit la prise en charge des échéances de remboursement en cas de décès, d’incapacité de travail ou de perte d’autonomie de l’emprunteur. En cas de sinistre, l’assurance s’engage à régler tout ou partie du capital restant dû, ce qui offre une sécurité non négligeable tant pour l’emprunteur que pour la banque.

Les exigences des banques

Avant l’octroi d’un prêt immobilier, les banques réclament souvent la souscription à une assurance emprunteur. Bien que la loi ne l’exige pas explicitement, cette condition est courante, et il est donc crucial de bien se renseigner sur les différentes options qui s’offrent à vous. Certaines institutions financières peuvent imposer leurs propres contrats d’assurance, tandis que d’autres permettent de choisir une assurance externe. Vous pouvez trouver plus d’informations sur la façon d’obtenir ces contrats sur des sites spécialisés, tels que Empruntis.

Les éléments clés à vérifier

Lors de la sélection de votre assurance emprunteur, il est essentiel d’examiner plusieurs critères :

Le taux d’assurance et son coût

Examiner le taux d’assurance est primordial, car ceci impactera directement le coût total de votre emprunt. Un taux plus bas peut sembler avantageux, mais il peut aussi refléter des garanties limitées.

Les garanties proposées

Les garanties varient d’un contrat à l’autre. Assurez-vous d’être couvert pour les situations qui vous préoccupent le plus, comme le décès, l’incapacité de travail ou la perte d’autonomie. Il est important de bien lire les conditions des contrats pour éviter des mauvaises surprises.

Les délais de franchise

Les délais de franchise peuvent également différer selon les contrats. Cela désigne la période durant laquelle aucune prestation n’est versée par l’assurance. Plus ce délai est court, mieux c’est pour vous, par conséquent, il est judicieux de s’informer sur ce point avant de souscrire.

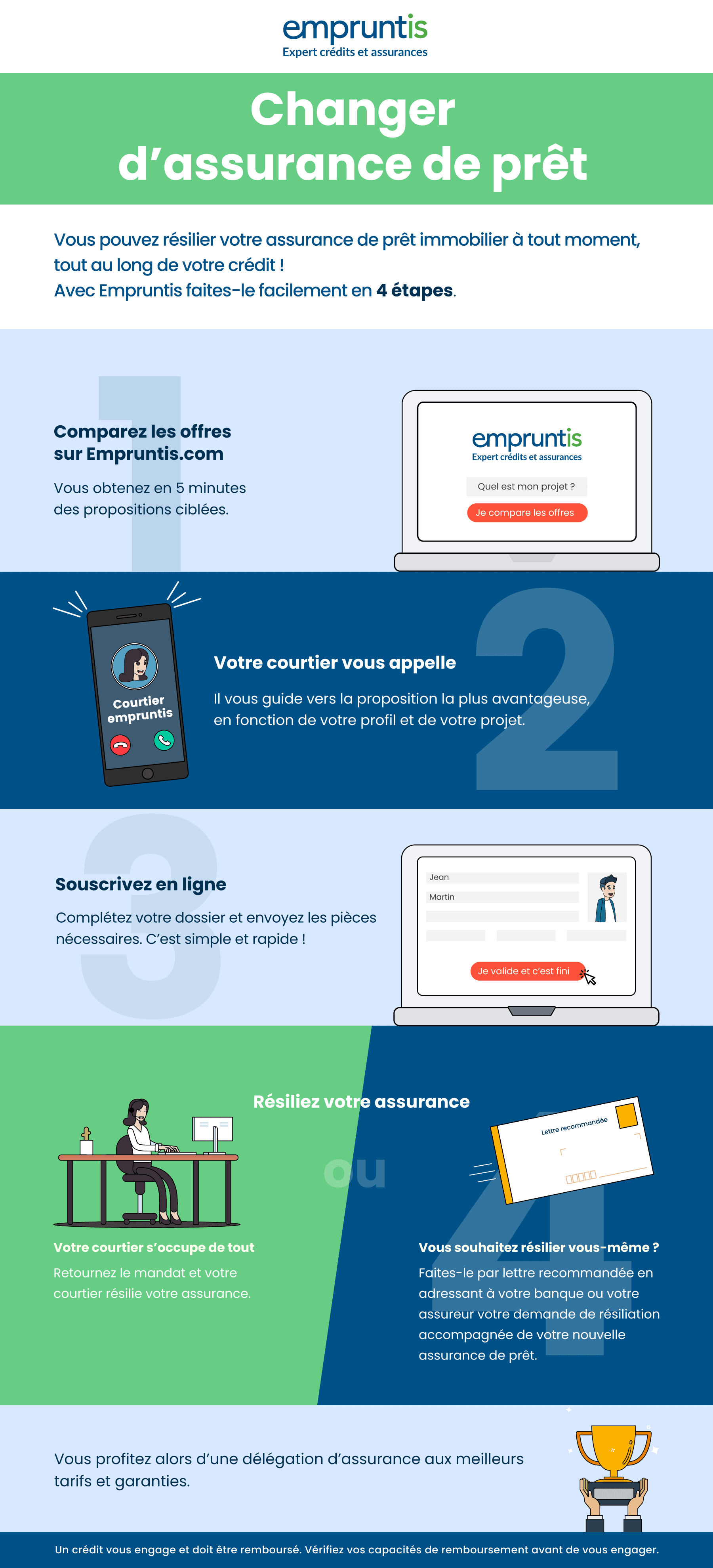

Le droit de changer d’assurance emprunteur

Il est possible de changer d’assurance emprunteur à tout moment, même après la signature de votre contrat de prêt. Cela vous permet de bénéficier de meilleures conditions ou d’un tarif plus compétitif. N’hésitez pas à comparer les offres disponibles pour faire le meilleur choix. Des outils de comparaison tels que ceux proposés par Comparateur d’assurance prêt immobilier peuvent grandement faciliter votre recherche.

Choisir une assurance emprunteur adaptée à vos besoins peut sembler complexe, mais c’est un pas crucial pour sécuriser votre prêt immobilier. En prenant le temps d’analyser les différentes options disponibles et en comparant les garanties et les coûts, vous pourrez mieux protéger votre investissement et vous-même. Pour des informations complémentaires, n’hésitez pas à consulter des ressources telles que Maxi Assur ou Luko.

L’assurance pour prêts immobiliers est un élément essentiel pour sécuriser un emprunt immobilier. Bien qu’elle ne soit pas toujours obligatoire, les établissements bancaires l’exigent généralement avant d’accorder un prêt. Cet article vous fournira des informations cruciales sur son fonctionnement, les garanties disponibles, et les points à prendre en considération lors de la souscription.

Qu’est-ce que l’assurance emprunteur ?

L’assurance emprunteur, également appelée assurance de prêt immobilier, est conçue pour protéger l’emprunteur ainsi que la banque. En cas d’événements imprévus tels que le décès, l’invalidité ou la perte d’emploi, cette assurance prend en charge le remboursement de tout ou partie des échéances. Cela garantit que vous ne laisserez pas vos proches avec des dettes importantes à rembourser.

Qui peut exiger une assurance emprunteur ?

Typiquement, c’est l’établissement prêteur qui impose la souscription à une assurance emprunteur. Même si vous n’êtes pas légalement obligé d’en avoir une, la plupart des banques conditionnent l’octroi de votre prêt à la présentation d’un contrat d’assurance. Pour en savoir plus sur les droits et garanties liés à cette exigence, consultez ce lien : Convention AERAS.

Les différentes garanties disponibles

Les contrats d’assurance emprunteur varient en termes de garanties. Les couvertures les plus courantes incluent :

- Décès

- Invalidité permanente

- Perte totale et irréversible d’autonomie

- Incapacité temporaire de travail

Il est crucial de bien comprendre ces garanties et de choisir celles qui répondent le mieux à votre situation personnelle. Pour des conseils personnalisés, vous pouvez consulter Adis Assurance.

Comment comparer les offres d’assurance emprunteur ?

Il existe plusieurs critères à considérer lors de la comparaison des offres d’assurance emprunteur :

- Le taux d’assurance et son coût

- La quotité en cas d’achat à deux, c’est-à-dire le niveau de couverture

- Les garanties incluses dans le contrat

- Les délais de franchise en cas de sinistre

Prenez le temps d’examiner ces éléments pour faire un choix éclairé et éviter d’éventuelles surprises désagréables.

Changement d’assurance emprunteur : est-ce possible ?

Depuis la loi Bourquin, il est désormais possible de changer d’assurance emprunteur chaque année à la date d’anniversaire de votre contrat. Cette flexibilité vous permet de bénéficier de meilleures offres sur le marché. Assurez-vous de bien suivre les délais de préavis et de vérifier que votre nouvelle police offre au moins le même niveau de couverture. Pour en savoir plus, consultez ce lien sur le site du Service Public.

En définitive, l’assurance pour prêts immobiliers est un élément incontournable à considérer lors de la souscription d’un prêt. En comprenant le fonctionnement de cette assurance, les garanties disponibles, et les options de comparaison, vous serez mieux équipé pour faire un choix adapté à vos besoins financiers. N’hésitez pas à consulter ce site pour obtenir davantage d’informations sur l’assurance emprunteur.

Comparatif des types d’assurances pour prêts immobiliers

| Type d’assurance | Caractéristiques clés |

| Assurance de groupe | Proposée par la banque, généralement moins flexible sur les garanties. |

| Assurance individuelle | Permet de choisir ses garanties, souvent plus adaptée aux besoins personnels. |

| Assurance décès-invalidité | Prend en charge les mensualités en cas de décès ou d’invalidité. |

| Assurance perte d’emploi | Verse des indemnités en cas de licenciement, sous certaines conditions. |

| Assurance incapacité temporaire | Couvre les mensualités en cas d’incapacité de travail temporaire. |

| Exclusions de garantie | Les maladies préexistantes et certaines activités à risque peuvent ne pas être couvertes. |

| Modalités de résiliation | La résiliation est possible après un an, selon la loi Hamon. |

| Comparateurs d’assurances | Utilisés pour bénéficier des meilleures offres, il est crucial de bien les choisir. |

Tous les aspects essentiels des assurances pour prêts immobiliers

Lors de ma recherche d’un prêt immobilier, j’ai découvert l’importance cruciale de l’assurance emprunteur. Au départ, je pensais que c’était une formalité. Cependant, j’ai vite compris qu’elle était essentielle pour protéger mes proches en cas d’événements imprévus. Grâce à cette assurance, si je venais à faire face à des difficultés financières dues à un décès ou une invalidité, mes échéances de remboursement seraient couvertes.

Lorsque j’ai contacté ma banque, ils ont été très clairs sur le fait que, bien que l’assurance emprunteur ne soit pas légalement obligatoire, leur établissement l’exigeait pour accorder le prêt. Cela m’a incité à m’informer et à comparer les offres disponibles sur le marché. J’ai ainsi découvert que certains contrats proposaient des garanties plus avantageuses que d’autres.

Un aspect qui m’a particulièrement interpellé lors de ma recherche était la question de la quotité d’assurance, surtout parce que je suis en couple. Il était crucial de déterminer quel pourcentage de la couverture serait octroyé au cas où l’un de nous ne pourrait plus travailler. Cela m’a permis de mieux comprendre les différentes options disponibles et d’ajuster notre niveau de protection en fonction de nos besoins respectifs.

En plus de cela, j’ai appris qu’il est possible de changer d’assurance emprunteur après la première année du prêt. Cette flexibilité m’a rassuré, car cela signifie que je ne suis pas bloqué avec une seule option. Je peux à tout moment consulter d’autres fournisseurs pour une couverture plus avantageuse. C’est un point essentiel à prendre en compte, car cela permet de garder mes options ouvertes tout au long de la durée du prêt.

Pour ceux qui envisagent d’accéder à un prêt immobilier, il est primordial de cerner les garanties offertes par chaque contrat. Par exemple, les couvertures pour perte d’emploi et incapacité totale de travail sont des points que je prends très au sérieux, car ils peuvent avoir un impact direct sur la capacité de rembourser le prêt en cas de coup dur.

Enfin, après avoir fait le tour des différentes propositions, je peux affirmer que s’informer correctement sur l’assurance emprunteur est tout aussi important que de choisir le bon prêt immobilier. Cela m’a permis de signer un contrat qui répondait à mes attentes tout en me protégeant adéquatement. Chaque emprunteur devrait prendre le temps de se poser les bonnes questions et de bien comprendre ce que chaque assurance implique avant de faire un choix.

L’assurance emprunteur, bien qu’elle ne soit pas strictement obligatoire, est souvent exigée par les banques lors de la souscription d’un prêt immobilier. Cette couverture protège à la fois l’emprunteur et l’établissement prêteur contre les risques liés à l’incapacité de remboursement. Dans cet article, nous explorerons les divers éléments essentiels à considérer pour bien choisir son assurance emprunteur et garantir ainsi une tranquillité d’esprit.

Pourquoi souscrire une assurance emprunteur ?

La souscription d’une assurance emprunteur est cruciale car elle permet de sécuriser le remboursement des mensualités en cas d’événements graves tels que le décès, l’invalidité, ou la perte d’emploi. Cela signifie qu’en cas de sinistre, l’assureur prendra en charge tout ou partie des échéances, soulageant ainsi l’emprunteur et ses proches d’une charge financière parfois insupportable.

Les garanties proposées par les contrats d’assurance

Il est important de porter une attention particulière aux différentes garanties incluses dans un contrat d’assurance emprunteur. Parmi les garanties les plus courantes, on trouve :

- Décès : en cas de décès de l’emprunteur, l’assurance rembourse le capital restant dû.

- Invalidité permanente : elle couvre le remboursement si l’emprunteur ne peut plus exercer son activité professionnelle.

- Incapacité temporaire de travail : en cas de maladie ou d’accident empêchant de travailler, l’assurance prend en charge les mensualités pendant une période déterminée.

- Perte d’emploi : certaines polices incluent une couverture en cas de licenciement, bien que cela soit moins fréquent.

Quelles sont les conditions de couverture ?

Les conditions de couverture varient d’un assureur à l’autre. Il est essentiel de bien lire les détails concernant la durée de la franchise, c’est-à-dire le délai avant que l’assurance ne commence à rembourser, ainsi que les exclusions de garanties. Cela permet d’éviter de mauvaises surprises lorsque survient un sinistre.

Comparer les offres d’assurance emprunteur

À l’heure où la concurrence entre les assureurs est de plus en plus forte, il est judicieux de comparer les offres disponibles sur le marché. Différents critères sont à prendre en compte :

- Le taux d’assurance : le coût de l’assurance peut varier considérablement selon les assureurs.

- La quotité : lorsque le prêt est contracté à deux, il convient de déterminer la quotité, c’est-à-dire le niveau de protection pour chacun des emprunteurs.

- Les délais de remboursement : chaque contrat peut avoir des délais de traitement différents, importants en cas de sinistre.

Changer d’assurance emprunteur

Sachez qu’il est possible de changer d’assurance emprunteur après la signature de votre contrat. Cette option est particulièrement intéressante si vous trouvez une couverture plus avantageuse ou moins coûteuse. La loi Hamon et la loi Bourquin permettent de résilier facilement son contrat dans certaines conditions, souvent sans frais. Cependant, il est impératif de s’assurer que la nouvelle police offre des garanties au moins équivalentes à celle que vous quittez.

En finalité, l’assurance emprunteur est un élément clé lors de la souscription d’un prêt immobilier. Elle sert non seulement à protéger l’emprunteur, mais également l’établissement prêteur. Une bonne compréhension des garanties, des conditions de couverture et des possibilités de comparaison permet de faire un choix éclairé. N’hésitez pas à vous renseigner et à envisager différentes options afin de garantir une couverture optimale tout en maîtrisant votre budget.

Conclusion : L’Essentiel à Retenir sur les Assurances pour Prêts Immobiliers

En somme, les assurances pour prêts immobiliers sont un outil indispensable pour protéger à la fois l’emprunteur et l’établissement de crédit. Bien qu’elles ne soient pas toujours obligatoires, leur souscription est généralement exigée par les banques lors de l’octroi d’un prêt immobilier. Ces assurances garantissent le remboursement des échéances en cas d’événements imprévus tels que le décès, l’invalidité ou la perte d’emploi, offrant ainsi une sécurité financière essentielle aux emprunteurs.

Il est primordial de bien comprendre les différentes garanties proposées par les contrats d’assurance, ainsi que les coûts associés. Les critères à vérifier incluent le taux d’assurance, la quotité de couverture, les délais de franchise et les exclusions éventuelles. Afin de faire un choix éclairé, il est conseillé de comparer plusieurs offres, que ce soit celles des banques ou celles des assureurs externes, car des différences significatives peuvent exister.

Un autre point essentiel à considérer est le droit de changer d’assurance après la signature de l’offre de prêt, ce qui permet de réaliser des économies ou d’obtenir de meilleures garanties. En outre, la législation en vigueur, comme la loi Hamon, renforce les droits des emprunteurs en matière de choix d’assurance, offrant davantage de flexibilité et de compétitivité sur le marché.

Pour conclure, la prise en compte des assurances pour prêts immobiliers ne devrait pas être négligée. En s’informant judicieusement et en prenant le temps de comparer les options, les emprunteurs peuvent s’assurer d’obtenir une couverture adaptée à leurs besoins, garantissant ainsi une tranquillité d’esprit essentielle tout au long de leur parcours d’emprunt.