|

EN BREF

|

La préparation à la retraite est une étape cruciale de la vie professionnelle, nécessitant une compréhension approfondie des dispositifs disponibles. L’assurance retraite, en tant que service public, joue un rôle fondamental en garantissant une transition vers la retraite sereine et sécurisée. Ce système complexe, qui inclut plusieurs caisses de retraite et divers produits d’assurance, mérite une attention particulière. Pour naviguer efficacement à travers ce paysage, il est essentiel de se familiariser avec les droits, les démarches et les options qui s’offrent à vous. Cet article se propose de démystifier l’assurance retraite en vous fournissant les informations indispensables pour une planification éclairée de votre avenir financier.

L’assurance retraite est un élément fondamental de la planification financière pour l’avenir. Elle permet de sécuriser des revenus une fois la vie professionnelle terminée. Cet article propose une comparaison des avantages et des inconvénients de l’assurance retraite, afin d’aider les futurs retraités à faire des choix éclairés.

Avantages de l’assurance retraite

Le principal atout de l’assurance retraite réside dans sa capacité à garantir un revenu de substitution en cas de départ à la retraite. En effet, souscrire à un contrat d’assurance retraite permet de constituer un capital ou de bénéficier d’une rente viagère, assurant ainsi une certaine tranquillité d’esprit face à l’incertitude économique.

Un autre avantage non négligeable est la diversité des produits d’assurance disponibles. Il existe une multitude de contrats adaptés aux profils variés des assurés : contrats collectifs proposés par les entreprises, contrats individuels, et même des solutions spécifiques pour les travailleurs indépendants. Pour en savoir plus sur les différentes options, consultez les ressources comme ce guide.

De plus, l’assurance retraite permet souvent de bénéficier d’avantages fiscaux, comme des déductions d’impôts sur les cotisations. Cela peut contribuer à réduire la charge fiscale dans les années de cotisation, tout en préparant un avenir financier serein.

Inconvénients de l’assurance retraite

Malgré ses nombreux avantages, l’assurance retraite présente aussi des inconvénients qu’il convient de prendre en compte. L’un des points les plus souvent cités est le coût des cotisations. Selon le type de contrat choisi, ces dernières peuvent constituer une charge financière importante, particulièrement pour les individus au budget serré.

Un autre aspect à considérer est la complexité des produits d’assurance. La multitude de contrats disponibles peut devenir déroutante, rendant difficile le choix d’une solution adaptée aux besoins spécifiques. Cela souligne l’importance de bien se renseigner et éventuellement de faire appel à des experts pour éviter de mauvaises surprises. Des plateformes comme le guide pratique peuvent faciliter cette démarche.

Enfin, il est crucial de noter que certains contrats comportent des risques de non-rentabilité, notamment si les performances des investissements sont décevantes. Dans ce cas, les garanties de revenus promises peuvent ne pas être atteintes, ce qui amène à reconsidérer les choix d’assurance à la retraite. Pour comprendre plus en détail les enjeux et les implications, il est utile de consulter des ressources fiables comme ce guide complet.

En conclusion, l’assurance retraite est un outil précieux pour préparer l’avenir, mais elle nécessite une réflexion approfondie et une bonne compréhension des différents produits disponibles. Que ce soit pour maximiser les revenus de la retraite ou pour bénéficier d’avantages fiscaux, il est essentiel de peser soigneusement le pour et le contre avant de s’engager.

Préparer sa retraite est une étape cruciale qui demande une attention particulière. L’assurance retraite ne se limite pas à un simple versement de pension ; elle comprend un ensemble de services et de droits qui peuvent aider à assurer un avenir financier serein. Ce guide vous présente l’essentiel de ce que vous devez connaître, des démarches à entreprendre aux droits auxquels vous avez accès, en passant par les différentes options disponibles.

Comprendre le rôle de l’Assurance retraite

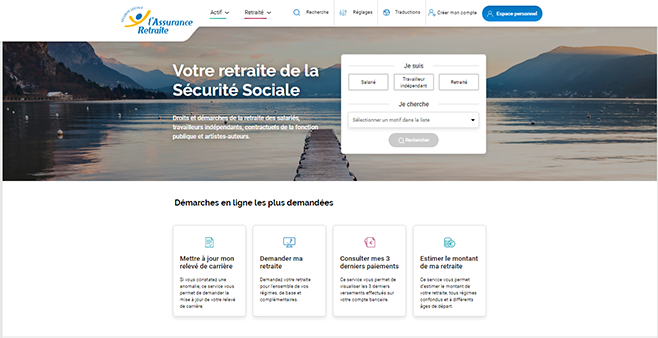

L’Assurance retraite est un service public qui joue un rôle fondamental dans la gestion des retraites en France. Elle regroupe l’ensemble des caisses de retraite, tant de base que complémentaires, où les salariés ont cotisé tout au long de leur carrière. Son objectif principal est d’assurer un passage simplifié vers la retraite avec des informations fiables et un accompagnement personnalisé. Pour en savoir plus sur ses missions, vous pouvez consulter cette page.

Les démarches à suivre

Pour bénéficier des prestations de l’Assurance retraite, il est essentiel d’accomplir certaines démarches. Cela commence par la création d’un compte en ligne, qui vous permettra d’accéder à votre espace personnel où vous pourrez suivre votre carrière, estimer le montant de votre retraite et gérer vos droits et devoirs. Pour plus d’informations, visitez ce site.

Constitution de votre dossier

Rassembler tous les documents nécessaires à la constitution de votre dossier est primordial. Vous devrez fournir des justificatifs de vos années de cotisation, de vos revenus et d’éventuels arrêts de travail. Cette étape est cruciale pour le calcul précis de votre pension. Pensez également à vérifier régulièrement votre relevé de carrière pour corriger d’éventuelles erreurs.

Les différents types de prestations

Les prestations de l’assurance retraite peuvent inclure une retraite de base, ainsi que des compléments selon les régimes auxquels vous avez contribué. Chaque type de retraite est calculé sur la base de votre durée de cotisation et de vos revenus d’activité. Ainsi, il est important de comprendre le fonctionnement de chaque régime pour bien anticiper le montant qui vous sera versé lors de votre départ à la retraite.

Votre espace personnel

Disposer d’un espace personnel est un atout non négligeable. Ce service en ligne vous permet de consulter en temps réel les informations relatives à votre retraite. Vous pouvez y estimer le montant de votre future pension, suivre vos demandes et accéder facilement aux différents services proposés par l’Assurance retraite. Pour créer ou accéder à votre espace personnel, rendez-vous sur ce lien.

Les droits et devoirs des assurés

En tant qu’assuré, il est crucial de connaître vos droits et devoirs vis-à-vis de l’Assurance retraite. Cela inclut le droit à l’information sur votre pension, ainsi que l’obligation de transmettre des informations à jour concernant votre carrière. Pour un guide complet sur ce sujet, n’hésitez pas à consulter cette brochure.

Préparer efficacement sa retraite

Pour optimiser votre préparation à la retraite, il est recommandé d’explorer toutes les options d’assurance disponibles, qu’elles soient collectives ou individuelles. Cela vous aidera à compléter votre pension de base et à garantir un revenu confortable. Pour des conseils adaptés sur les différentes assurances, consultez des ressources comme ce comparateur.

En somme, une bonne préparation à la retraite passe par une compréhension approfondie des mécanismes de l’assurance retraite, de vos droits et de vos obligations. N’attendez pas la dernière minute pour vous informer et commencer à anticiper votre avenir financier.

La préparation de votre retraite est une étape cruciale dans la gestion de vos finances personnelles. L’assurance retraite représente un outil essentiel pour garantir un avenir serein, en vous offrant des prestations adaptées à votre situation. Cet article vous présentera les éléments fondamentaux à connaître pour optimiser votre pension et comprendre le fonctionnement de ce système.

Comprendre le fonctionnement de l’assurance retraite

L’assurance retraite est un dispositif public qui vise à assurer un revenu de remplacement lors de votre retraite. Ce système repose sur des cotisations versées tout au long de votre carrière professionnelle. À ce titre, il est important de savoir que votre montant de retraite dépend principalement de vos revenus d’activité, du nombre de trimestres cotisés et de votre âge au moment du départ. Pour mieux comprendre ces calculs, vous pouvez consulter les ressources disponibles sur les sites des organismes de retraite comme L’Assurance Retraite.

Les démarches à accomplir

Il est essentiel de bien gérer les démarches administratives liées à votre future retraite. Tout d’abord, pensez à créer votre espace personnel auprès de l’Assurance retraite. Cet espace vous permet de suivre vos droits, de connaître votre âge de départ et d’estimer le montant de votre future pension. En outre, n’hésitez pas à contacter votre caisse régionale pour toute question spécifique concernant votre dossier. Vous trouverez divers moyens de contact adaptés à vos besoins sur le site officiel de l’assurance retraite.

Les produits d’assurance retraite

Outre le régime public, il existe des produits d’assurance retraite complémentaires qui peuvent renforcer votre niveau de revenus une fois à la retraite. Ces contrats d’assurance, souvent souscrits par l’intermédiaire de votre entreprise, permettent de bénéficier de prestations additionnelles. Informez-vous sur les options disponibles et les modalités de souscription auprès de votre employeur ou d’un conseiller en assurances.

Optimiser votre retraite

Pour maximiser le montant de votre pension, une bonne planification et des choix éclairés sont indispensables. Veillez à vous informer régulièrement sur votre carrière et sur l’évolution de votre situation financière. N’hésitez pas à ajuster vos cotisations si votre situation personnelle change, que ce soit à l’approche de la retraite ou lors de périodes de transition professionnelle. Par ailleurs, explorer les options proposées par des institutions telles que le Crédit Agricole peut vous permettre d’enrichir votre stratégie de retraite.

Le rôle de l’assurance retraite dans la protection financière

L’assurance retraite joue un rôle crucial dans la sécurité financière des retraités. Afin de garantir une autonomie optimale, il est primordial de bien comprendre le rôle de chaque caisse de retraite, que ce soit la Cnav ou les caisses complémentaires. Pour des informations détaillées sur l’organisation de l’assurance retraite, vous pouvez visiter ce lien.

En résumé, anticiper et bien gérer votre retraite est essentiel pour vivre sereinement cette étape de votre vie. Informez-vous, accédez aux ressources nécessaires et prenez des décisions judicieuses pour vous assurer une retraite confortable.

Comparaison des différentes formules d’assurance retraite

| Formule d’Assurance Retraite | Détails |

| Retraite de base | Garantie des revenus minimums selon la durée de cotisation. |

| Retraite complémentaire | Versement de prestations supplémentaires en fonction des points accumulés. |

| Contrat d’assurance collectif | Souvent souscrit par l’employeur, bénéfices pour l’ensemble des employés. |

| Retraite par capitalisation | Épargne personnelle qui sera fructifiée jusqu’à la retraite. |

| Options de rentes | Différentes modalités de versement : viagères ou temporaires. |

| Durée d’assurance | Prise en compte des trimestres cotisés pour le calcul de la retraite. |

| Pension de réversion | Droit pour le conjoint survivant de percevoir une part de la retraite. |

| Aides et conseils | Accompagnement et assistance personnalisée pendant la préparation. |

| Mon espace personnel | Accès à des informations et à des estimations de retraite en ligne. |

Témoignages sur l’Assurance Retraite

Lorsque l’on aborde le sujet de la préparation à la retraite, l’importance de bien comprendre les différentes options et produits d’assurance se pose souvent. Les témoignages de ceux qui ont déjà fait ce chemin peuvent apporter des éclairages précieux. Jean, un salarié du secteur privé, partage son expérience : « J’ai toujours été préoccupé par ma retraite, mais grâce à l’Assurance retraite, j’ai pu accéder à des informations claires sur mes droits et devoirs. Ce soutien a été crucial pour moi dans la planification de mon départ. »

Marie, qui a récemment pris sa retraite, témoigne aussi : « La création de mon espace personnel sur le site de l’Assurance retraite m’a permis de suivre mes cotisations et de comprendre combien j’allais toucher. C’était tellement rassurant de voir mes droits détaillés et d’obtenir des conseils sur les démarches à suivre. Sans cet outil, je me serais senti perdu. »

Certains, comme Paul, évoquent les différences entre les dispositifs : « Je ne savais pas qu’il y avait des différences entre la Cnav et la Carsat. Grâce à un spécialiste, j’ai compris que mon parcours professionnel influençait directement ma pension. Cela m’a poussé à mieux planifier mon avenir financier. »

Enfin, Isabelle, une mère de famille, témoigne de l’impact positif de l’Assurance retraite sur sa famille : « J’ai décidé de m’intéresser aux produits d’assurance retraite non seulement pour moi, mais aussi pour mes enfants. Il est essentiel de leur enseigner l’importance de la préparation. Grâce à l’Assurance retraite, je me sens prête et informée pour leur transmettre ces connaissances. »

Ces témoignages illustrent à quel point il est crucial de s’informer et de comprendre les mécanismes en place pour une retraite sereine. L’Assurance retraite se positionne comme un partenaire clé pour garantir une transition en douceur vers cette nouvelle étape de vie.

Introduction à l’Assurance Retraite

L’assurance retraite est un enjeu crucial pour tout salarié ou travailleur indépendant souhaitant garantir sa sécurité financière à l’âge de la retraite. Ce système complexe comprend plusieurs éléments tels que les caisses de retraite, les produits d’assurance et les démarches à suivre pour en bénéficier. Cet article vise à fournir un aperçu détaillé des aspects essentiels relatifs à l’assurance retraite, aux différents types de prestations et aux actions nécessaires pour préparer au mieux sa retraite.

Les Types de Retraite

Il existe plusieurs types de retraites que l’on peut envisager dans le cadre de l’assurance retraite. En général, on distingue :

Retraite de base

La retraite de base est une prestation essentielle versée par le régime général de la Sécurité sociale. Son montant est calculé en fonction de vos revenus d’activité et de votre durée d’assurance accumulée tout au long de votre carrière. Pour bénéficier d’un montant optimal, il est crucial de bien comprendre comment ces éléments s’articulent.

Retraite complémentaire

La retraite complémentaire s’ajoute à la retraite de base et est souvent gérée par des caisses spécifiques, comme l’Agirc-Arrco pour les salariés du secteur privé. Ce type de retraite peut représenter une part significative de vos revenus à la retraite. Les cotisations versées dans le cadre de ces régimes sont également déterminées par les revenus et la durée de cotisation.

Les Démarches à Suivre

Préparer sa retraite nécessite une bonne organisation et la prise en emprise de certaines démarches.

Créer un Compte Personnel

Il est fortement recommandé de créer un compte personnel sur le site de l’assurance retraite. Ce compte vous permettra d’accéder facilement à vos informations : carrière, droits, et estimer le montant de votre future retraite. Ainsi, il sera plus aisé d’effectuer le suivi de vos cotisations tout au long de votre carrière.

Anticiper et Simuler

Pour mieux préparer votre retraite, il est utile de simuler vos droits en ligne. Cela vous aidera à mieux comprendre les conséquences de vos choix de vie et à identifier les moments opportuns pour optimiser vos cotisations. N’hésitez pas à contacter un conseiller si vous avez des questions spécifiques.

Optimisation de votre Assurance Retraite

Il existe plusieurs moyens d’optimiser votre assurance retraite afin de garantir un niveau de vie satisfaisant.

Les Produits d’Assurance Complémentaire

L’adhésion à un produit d’assurance retraite complémentaire peut être une manière efficace de sécuriser des revenus supplémentaires. Ces produits sont souvent proposés par les entreprises, mais il est également possible d’y souscrire de manière individuelle. Cela vous permet d’accéder à des revenus complémentaires lorsque vous quittez le marché du travail.

Anticipation et Formation

Enfin, la formation sur les choix d’investissement et la gestion de votre épargne reste essentielle. Plus vous serez informé sur les divers produits disponibles et sur le fonctionnement de l’assurance retraite, mieux vous serez préparé à maximiser vos droits et à garantir un avenir serein.

En somme, comprendre et gérer votre assurance retraite est indispensable pour une préparation adéquate à la retraite. Les enjeux financiers liés aux différentes retraites et aux démarches à réaliser sont nombreux. Soyez proactif, identifiez vos droits, et n’hésitez pas à faire appel à des professionnels pour vous aiguiller dans ce processus. Une bonne préparation aujourd’hui vous assurera un avenir tranquille demain.

Conclusion : L’Importance de Comprendre Votre Assurance Retraite

Préparer sa retraite est une étape cruciale dans la vie de chaque individu, et l’assurance retraite joue un rôle central dans cette préparation. À travers un système complexe de calculs basé sur vos revenus d’activité, le nombre de trimestres travaillés, et bien sûr, votre âge de départ, il est essentiel de comprendre comment ces éléments influencent le montant de votre pension.

Les caisses de retraite, tant de base que complémentaires, sont là pour vous guider. Il est impératif de vous familiariser avec les différentes types de prestations proposées, ainsi que de connaître vos droit et devoirs. Ceci vous permettra non seulement d’optimiser vos futures revenus, mais également de bénéficier d’un accompagnement svatif et personnalisé tout au long de votre parcours vers la retraite.

À l’ère numérique, l’accès à votre espace personnel en ligne facilitera vos démarches. Vous y trouverez non seulement des informations sur votre carrière et le montant estimatif de votre retraite, mais également des outils pour vous aider à gérer vos droits efficacement. N’oubliez pas de suivre régulièrement l’évolution de votre situation assurantielle, car des changements dans votre carrière ou des modifications législatives peuvent influencer votre statut.

Enfin, il est crucial de ne pas négliger l’importance de prendre des décisions éclairées concernant les produits d’assurance. En vous renseignant et en vous entourant des bonnes ressources, vous vous assurerez d’un avenir financier serein, adapté à vos besoins et à vos souhaits. La clé réside dans la préparation proactive, et une bonne connaissance de votre assurance retraite est un atout indispensable pour bien aborder cette nouvelle étape de la vie.