|

EN BREF

|

L’assurance décès est un sujet souvent méconnu, pourtant essentiel pour garantir la sécurité financière de vos proches en cas de malheur. Ce contrat d’assurance permet de verser un capital ou une rente à vos bénéficiaires, offrant ainsi une protection non négligeable à votre entourage. Dans cet article, nous aborderons les avantages indéniables de souscrire une telle assurance ainsi que les différentes modalités à considérer pour faire le choix le plus adapté à votre situation. Décortiquons ensemble cette solution de prévoyance pour mieux saisir son importance et ses implications.

Dans un monde en constante évolution, la protection de vos proches revêt une importance capitale. L’ assurance décès se présente comme un outil de prévoyance indispensable. Cet article vous propose de découvrir les avantages et les inconvénients de ce type de contrat, ainsi que les modalités qui l’entourent.

Avantages

L’un des principaux avantages de l’assurance décès est la protection financière qu’elle offre à vos proches. En souscrivant un contrat, vous garantissez le versement d’un capital ou d’une rente à vos bénéficiaires en cas de décès. Cela leur permet de faire face aux charges financières qui pourraient survenir après votre départ, comme le remboursement d’un prêt ou les frais funéraires.

Un autre gros atout de l’assurance décès est sa flexibilité. En effet, plusieurs options s’offrent à vous concernant le montant du capital à verser ainsi que la durée de la couverture. Vous pouvez également Choose de désigner plusieurs bénéficiaires et d’ajuster la clause bénéficiaire selon vos souhaits. Pour plus d’informations sur cette clause, vous pouvez consulter des ressources telles que ce lien.

Il est aussi important de mentionner que l’assurance décès contribue à la tranquillité d’esprit. En sachant que votre famille sera protégée financièrement, vous pourrez vivre plus sereinement en toute confiance. Pour davantage de détails sur les avantages liés à la prévoyance décès, n’hésitez pas à consulter ce site.

Inconvénients

inconvénients. Tout d’abord, les primes peuvent varier considérablement en fonction de votre âge, de votre santé et de vos habitudes de vie. Ainsi, un contrat peut s’avérer financièrement handicapant pour certaines personnes. Avant de s’engager, il est donc crucial de bien évaluer sa situation financière personnelle.

De plus, certaines polices d’assurance ne remboursent pas le capital versé si le décès survient suite à un incident spécifique, comme un acte de suicide durant les deux premières années de contrat. Cela représente un risque que chaque souscripteur doit être prêt à accepter avant de choisir son assurance décès. Pour comprendre comment cela fonctionne, découvrez plus sur le sujet à travers des ressources comme ce lien.

Enfin, une autre considération à prendre en compte est que l’assurance décès est souvent liée à des frais de gestion et des coûts administratifs, qui peuvent considérablement diminuer le montant final versé à vos bénéficiaires. Il est donc conseillé de lire attentivement les clauses du contrat proposé ainsi que les différents tarifs applicables pour éviter de mauvaises surprises.

En conclusion, l’assurance décès est un outil précieux pour assurer la paix d’esprit de l’assuré et garantir la sécurité financière de ses proches en cas de malheur. Cependant, il est essentiel de bien peser les avantages et les inconvénients afin de faire un choix éclairé. Une bonne compréhension des modalités sera le meilleur moyen d’en tirer profit au moment voulu.

L’assurance décès est un outil essentiel pour assurer la protection financière de vos proches en cas de décès. Ce contrat d’assurance permet de verser un capital ou une rente à vos bénéficiaires, soulageant ainsi leurs soucis financiers au moment d’une perte tragique. Cet article vous présentera en détail les avantages de ce type d’assurance, ainsi que les modalités de souscription et de fonctionnement.

Les avantages de souscrire une assurance décès

Le premier avantage d’une assurance décès est la protection financière qu’elle offre à vos proches. En effet, en cas de décès, le capital versé peut couvrir des frais tels que les obsèques, les dettes éventuelles, et maintenir le niveau de vie de la famille. Cela permet d’éviter de plonger ses proches dans des difficultés financières supplémentaires dans une période déjà douloureuse.

Un autre point fort est la tranquillité d’esprit qu’elle procure. Souscrire une assurance décès permet de savoir que l’on a pris les dispositions nécessaires pour protéger sa famille, ce qui peut être rassurant. De plus, ces contrats proposent souvent des solutions personnalisées, comme la désignation de bénéficiaires spécifiques, permettant ainsi de s’assurer que son capital ira aux personnes de confiance.

Modalités de l’assurance décès

Avant de souscrire une assurance décès, il est crucial de bien comprendre les modalités associées à ce contrat. Les assurés paient des primes régulières, variant en fonction de plusieurs critères comme l’âge, le montant du capital souhaité et l’état de santé. Il est donc essentiel d’évaluer ses besoins avant de choisir son assurance.

Les options de versement sont également variées. Certains contrats prévoient un capital décès unique, tandis que d’autres offrent la possibilité de verser une rente viagère. Chaque formule a ses spécificités, et il convient d’examiner laquelle répond le mieux aux besoins de votre famille.

Différences avec l’assurance vie

Il est important de différencier l’assurance décès de l’assurance vie. Si l’assurance vie vise à constituer une épargne en cas de vie, l’assurance décès est exclusivement liée à la protection financière des proches en cas de décès. Ce point est crucial pour faire un choix éclairé en matière de prévoyance. Pour plus d’informations sur ces différences, vous pouvez consulter ce guide.

Les inconvénients à considérer

Malgré ses nombreux avantages, l’assurance décès présente aussi certains inconvénients. L’un des principaux est le coût des primes, qui peuvent représenter un budget conséquent sur le long terme. Il est donc essentiel d’évaluer sa capacité financière pour s’engager dans un tel contrat.

De plus, certaines assurances décès peuvent avoir des conditions restrictives concernant le versement du capital, notamment en cas de décès par accident ou suicide. Il est donc impératif de lire attentivement les clauses du contrat avant de signer. Pour une vue d’ensemble des tarifs et options, vous pouvez consulter ce lien.

En somme, l’assurance décès représente un investissement important pour la sécurité financière de vos proches. Elle apporte une tranquillité d’esprit et une protection adéquate contre les imprévus de la vie. Avant de souscrire, prenez le temps de comparer les différentes offres disponibles afin de faire un choix éclairé. Enfin, ne négligez pas de consulter des professionnels pour guider votre démarche et choisir l’assurance la plus adaptée à vos besoins.

L’assurance décès est un dispositif de prévoyance essentiel pour protéger ses proches en cas de décès. Ce contrat permet de garantir un capital ou une rente, apportant ainsi un soutien financier à votre famille ou vos bénéficiaires. Dans cet article, nous aborderons les avantages de cette formule, les modalités de souscription, et les différences avec d’autres types d’assurances.

Les avantages de l’assurance décès

Souscrire une assurance décès présente plusieurs bénéfices notables. Tout d’abord, elle permet de sécuriser l’avenir financier de vos proches, en leur offrant un capital immédiat au moment de votre décès. Cela peut s’avérer crucial pour couvrir des dépenses telles que les funérailles, les dettes ou la poursuite de projets, comme l’éducation des enfants.

De plus, l’assurance décès peut fournir une rente viagère pour le conjoint survivant, aidant ainsi à maintenir leur niveau de vie. À travers des produits comme le capital décès Familis Malakoff Humanis, il est possible de prévoir jusqu’à 300 000 € pour protéger votre famille. Plus d’informations sur les différentes options de capital sont disponibles sur le site de Malakoff Humanis.

Modalités de souscription

La souscription d’une assurance décès nécessite de respecter certaines modalités. Tout d’abord, il est important de comparer les offres disponibles sur le marché pour choisir le contrat qui correspond le mieux à vos besoins. De nombreuses plateformes en ligne vous permettent de faciliter cette démarche, comme ce comparateur.

Ensuite, il faut déterminer le niveau de couverture souhaité. Les assureurs proposent généralement plusieurs options de capital ou de rente, à choisir selon vos capacités financières et les besoins de vos bénéficiaires. Il est conseillé de bien lire les conditions générales pour éviter toute mauvaise surprise au moment de la déclaration de décès.

Différences entre assurance décès et assurance vie

Il est courant de confondre assurance décès et assurance vie, pourtant ces deux produits ont des fonctionnements distincts. L’assurance décès, comme son nom l’indique, est conçue spécifiquement pour verser un capital ou une rente uniquement en cas de décès de l’assuré. À l’inverse, l’assurance vie est un produit d’épargne qui permet de constituer un capital pouvant être récupéré en cas de vie de l’assuré, en plus de prévoir un capital décès.

Pour plus de détails sur ces différences, vous pouvez consulter le site Yomoni.

En somme, choisir une assurance décès est un acte réfléchi qui permet de prendre soin de ses proches même après son départ. En évaluant les avantages et les modalités de ce contrat, il est possible d’assurer un soutien financier solide et durable qui répondra aux attentes de votre famille. Ne laissez rien au hasard et informez-vous pour faire le choix le plus judicieux.

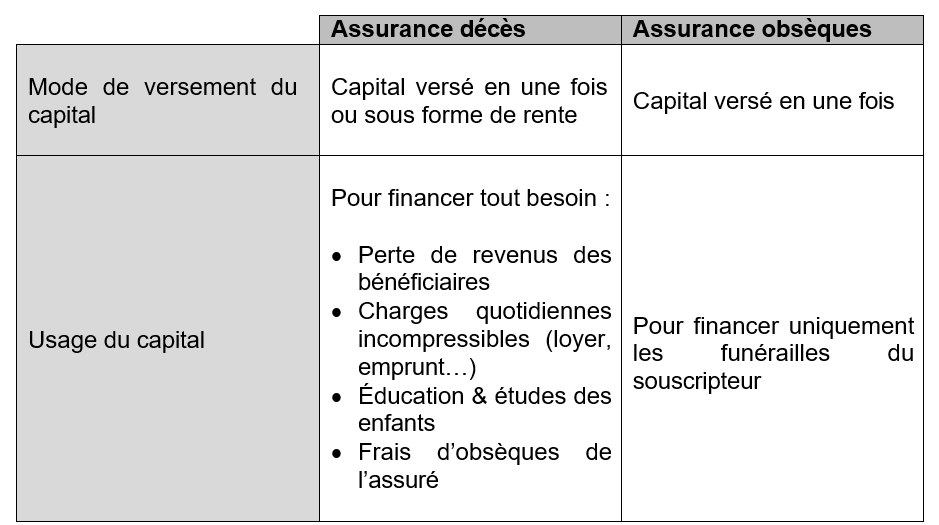

Tableau comparatif de l’assurance décès

| Critères | Détails |

| Capital décès | Montant versé aux bénéficiaires en cas de décès, pouvant atteindre 300 000 €. |

| Types de contrats | Contrat individuel ou collectif, selon le besoin de protection. |

| Rente de conjoint | Option permettant de garantir une rente pour le conjoint survivant. |

| Clause bénéficiaire | Permet de désigner qui recevra le capital ou la rente en cas de décès. |

| Tarifs | Les primes peuvent varier selon l’âge, l’état de santé et le montant assuré. |

| Fiscalité | Avantages fiscaux à la transmission de capital en base non imposable dans certains cas. |

| Conditions d’accès | Le souscripteur doit répondre à des critères d’éligibilité, notamment de santé. |

| Versabilité | Le capital ou la rente est versé rapidement après le décès, sous conditions. |

| Assurance vie vs. assurance décès | La première cumule épargne et protection, la seconde se concentre sur le décès. |

| Gestion des fonds | Les assureurs gèrent les fonds selon des objectifs définis dans le contrat. |

La souscription d’une assurance décès peut sembler complexe, mais il est essentiel de comprendre ses enjeux. De nombreuses personnes témoignent des bénéfices associés à cette décision cruciale. Par exemple, Lucie, jeune maman, souligne l’importance de protéger sa famille : « J’ai décidé de prendre une assurance décès pour assurer l’avenir de mes enfants. S’ils venaient à perdre un parent, je veux qu’ils aient un soutien financier pour leurs études et leurs projets. »

Un autre témoignage, celui de Marc, un jeune couple en attente de leur premier enfant, illustre bien la nécessité d’anticiper les imprévus : « Après avoir réfléchi à notre situation, nous avons réalisé que souscrire une assurance décès nous permettrait d’être sereins en cas de coup dur. Cela nous offre une couverture qui protège notre famille dans un moment difficile. »

Cependant, il est aussi important de considérer les inconvénients possibles. Sophie, ayant souscrit un tel contrat, exprime ses réserves : « J’avoue que je ne suis pas entièrement à l’aise avec l’idée de payer des primes pendant de nombreuses années sans savoir si je vais en bénéficier. » Ce sentiment est compréhensible, car la nature même de l’assurance décès implique que le souscripteur ne verra jamais directement son investissement.

Sur le plan financier, les modalités de l’assurance décès varient. Pierre, un homme d’affaires, rappelle l’importance de la clause bénéficiaire : « Lorsque j’ai contracté mon assurance, je me suis assuré que mes proches étaient correctement désignés. Cela garantit que le capital leur sera versé sans complications. »

Ainsi, il est crucial de bien lire les termes du contrat avant de s’engager. La compréhension des tarifs et des indemnités peut également faire une grande différence. Julie, qui a récemment comparé plusieurs options, affirme : « J’ai pris du temps pour comparer les offres. Certaines compagnies offrent des primes très compétitives, ce qui peut faire une grande différence sur le long terme. »

En somme, l’assurance décès présente des avantages indéniables pour ceux qui souhaitent sécuriser l’avenir de leurs proches. Comme le dit Thomas, un retraité qui a souscrit une assurance décès il y a des années : « Je trouve la tranquillité d’esprit que ça m’apporte inestimable. Puisse-t-il ne jamais en être besoin, mais si cela arrive, je sais que ma famille sera à l’abri. »

Finalement, il est évident que le choix d’une assurance décès doit être réfléchi, prenant en compte à la fois les avantages et les modalités offertes par chaque contrat. La discussion en famille et la réflexion personnelle resteront des étapes essentielles pour une décision bien informée.

Tout ce que vous devez savoir sur l’assurance décès

L’assurance décès est un contrat essentiel qui permet de garantir un soutien financier à vos proches en cas de disparition inopinée. Souscrire une assurance décès peut sembler complexe, mais il est crucial de comprendre ses avantages et ses modalités de fonctionnement. Cet article vous guide à travers les différentes facettes de ce type de contrat, afin de vous aider à prendre une décision éclairée pour protéger votre famille.

Les avantages de l’assurance décès

Souscrire à une assurance décès présente de nombreux avantages indéniables. Tout d’abord, elle permet d’assurer un versement de capital à vos proches, ce qui est particulièrement important dans le contexte d’un départ prématuré. Ce capital peut servir à couvrir des dépenses telles que les frais d’obsèques, les dettes laissées par le défunt ou même le maintien du niveau de vie de la famille.

De plus, l’assurance décès offre également une tranquillité d’esprit. Savoir que vos proches seront pris en charge financièrement en cas de coup dur est un poids en moins sur vos épaules. Cette protection est d’autant plus appréciable si vous avez des enfants à charge ou un conjoint qui pourrait rencontrer des difficultés financières sans votre apport.

Les différents types d’assurance décès

Il existe plusieurs modalités en matière d’assurance décès. On distingue principalement l’assurance décès temporaire et l’assurance décès permanente. La première est généralement moins coûteuse, car elle ne couvre qu’une période déterminée. Si le souscripteur décède durant cette période, le capital sera versé. Toutefois, si la période se termine sans événement tragique, il n’y a pas de remboursement.

De son côté, l’assurance décès permanente assure un versement garanti pour vos bénéficiaires, quelle que soit la date de votre décès. Elle peut être plus onéreuse mais représente une sécurité à long terme intéressante.

Les modalités de souscription

Pour souscrire une assurance décès, il est essentiel de comparer les offres des différentes compagnies d’assurance. Prenez en compte les tarifs, les garanties, ainsi que les clauses spécifiques qui peuvent varier d’un contrat à un autre. Souvent, la santé du souscripteur et son âge peuvent influer sur les primes appliquées.

Il est également recommandé de bien lire le contrat, notamment en ce qui concerne la clause bénéficiaire. Cette clause précise à qui sera versé le capital en cas de décès. Vous avez la possibilité de modifier cette clause à tout moment, ce qui vous permet d’adapter votre contrat en fonction de votre situation personnelle.

Les inconvénients à prendre en compte

Bien que l’assurance décès soit bénéfique, elle présente également quelques inconvénients. Parmi eux, on peut citer le fait que certaines assurances décès sont considérées comme des contrats à fonds perdu, c’est-à-dire qu’aucun capital ne sera versé si aucun décès n’intervient. Cela peut embluer la notion de rentabilité pour le souscripteur.

Il convient également de noter que ces assurances peuvent comporter des exclusions, notamment en ce qui concerne les décès causés par des événements spécifiques (accidents liés à des comportements à risque, par exemple). Il est donc crucial de bien se renseigner avant de contracter.

En somme, l’assurance décès représente un moyen efficace de protéger financièrement vos proches en cas d’incident tragique. En pesant les avantages et les inconvénients, ainsi qu’en prenant connaissance des différentes modalités de souscription, vous pourrez choisir l’option qui correspond le mieux à vos besoins et à ceux de votre famille. La tranquillité d’esprit que fournit une telle assurance mérite sans aucun doute d’être considérée comme une partie intégrante de votre planification financière.

Conclusion sur l’assurance décès : avantages et modalités

L’assurance décès se présente comme un outil crucial pour protéger financièrement vos proches en cas d’événements tragiques. En souscrivant à un contrat d’assurance décès, vous pouvez garantir un versement de capital à vos bénéficiaires, ce qui leur permettra de faire face aux frais liés à votre départ ainsi qu’à d’autres charges financières. Il est donc primordial de considérer cette option pour assurer un avenir serein à ceux que vous chérissez.

Les avantages de l’assurance décès sont multiples. Tout d’abord, ce type de contrat offre une réelle tranquillité d’esprit, tant pour le souscripteur que pour sa famille. En ayant un capital prédéfini, vos proches pourront bénéficier de l’aide financière nécessaire pour maintenir leur niveau de vie, rembourser des dettes ou couvrir des frais imprévus, comme les obsèques. De plus, l’assurance décès présente également des conditions fiscales avantageuses, avec une exonération d’impôt sur le capital transmis aux bénéficiaires, dans certaines limites.

Cependant, il est essentiel de bien comprendre les modalités de ces contrats. Les tarifs peuvent varier en fonction de nombreux critères tels que l’âge, l’état de santé et le montant du capital souhaité. De plus, il est crucial de choisir sa clause bénéficiaire avec soin, car cela déterminera qui recevra le capital en cas de décès. Ainsi, prendre le temps de comparer les différentes offres disponibles sur le marché est fondamental pour trouver le contrat qui correspondra le mieux à vos besoins et à ceux de votre famille.

En somme, l’assurance décès est un projet de prévoyance indispensable pour quiconque désire protéger financièrement ses proches face à l’imprévu. Évaluer les avantages et les modalités de ce type de contrat constitue une étape essentielle pour garantir un avenir serein à vos bénéficiaires.