|

EN BREF

|

Lorsqu’on envisage d’acquérir un bien immobilier, la souscription à une assurance de prêt immobilier apparaît comme une étape incontournable. Cette protection financière joue un rôle essentiel en garantissant le remboursement de votre emprunt en cas de décès, d’incapacité ou d’invalidité. Face à la multitude d’options disponibles sur le marché, choisir la bonne assurance peut s’avérer complexe. Ce guide complet a pour objectif de vous orienter dans cette démarche en vous fournissant des conseils pratiques et des informations clés pour sélectionner la meilleure assurance emprunteur qui correspond à votre profil et à vos besoins spécifiques.

Dans le cadre d’un prêt immobilier, choisir la bonne assurance emprunteur est crucial pour protéger votre investissement et garantir la sécurité de votre crédit. Ce guide vous propose une analyse approfondie des avantages et des inconvénients liés à l’assurance prêt immobilier, ainsi que des conseils pratiques pour vous aider à opter pour la solution la plus adaptée à votre situation.

Avantages

Sécurité financière

L’un des premiers avantages de souscrire à une assurance prêt immobilier est la protection qu’elle offre en cas de défaillance. Si un imprévu survient, comme un décès, une invalidité ou une incapacité de travail, l’assurance garantit le remboursement de votre crédit. Cela permet d’éviter de lourdes conséquences financières pour vos proches et de préserver votre patrimoine.

Options variées

Le marché de l’assurance emprunteur est particulièrement diversifié, offrant une gamme de produits adaptés à différents profils d’emprunteurs. Ceci vous permet de comparer les tarifs, les garanties et les conditions proposées par les assureurs. Des outils en ligne, tels que notre comparateur gratuit, facilitent cette étape essentielle.

Flexibilité des garanties

Une bonne assurance emprunteur est personnalisable. En fonction de votre situation personnelle, vous pouvez choisir les garanties qui vous semblent les plus pertinentes. Que ce soit pour couvrir un risque décès, une incapacité temporaire ou d’autres situations, cette flexibilité représente un atout indéniable.

Inconvénients

Coût potentiel élevé

Un des principaux inconvénients réside dans le coût de l’assurance, qui peut varier considérablement d’un assureur à un autre. Les taux d’assurance peuvent devenir un poids financier non négligeable, surtout si vous vous engagez sur le long terme. Il est crucial d’évaluer soigneusement les tarifs avant de souscrire pour éviter des surprises désagréables.

Difficulté de compréhension

Les contrats d’assurance emprunteur sont souvent complexes et remplis de jargon technique. Cela peut rendre la comparaison des offres ardue. Pour y remédier, il est conseillé de se référer à des guides ou à des experts, comme ceux disponibles sur le site de l’ANIL, afin d’éclairer les points clés et les spécificités des contrats.

Exclusions et conditions restrictives

Enfin, il est également important de noter que certaines polices d’assurance comportent des exclusions ou des conditions restrictives. Par exemple, des clauses peuvent limiter la prise en charge lors de certains types de maladies. Pour éviter les déconvenues, il est recommandé de lire attentivement l’ensemble des conditions, ce qui peut être crucial pour la validité de votre couverture.

En conclusion, choisir la meilleure assurance prêt immobilier nécessite une analyse minutieuse de vos besoins, mais aussi des offres du marché. Grâce à ce guide, vous disposerez des clés pour prendre une décision éclairée, et ainsi protéger au mieux votre patrimoine et assurer la sécurité financière de votre famille.

Lorsque vous envisagez de contracter un prêt immobilier, le choix de l’assurance de prêt est tout aussi crucial que celui du crédit lui-même. Ce guide a pour objectif de vous orienter à travers les étapes nécessaires pour sélectionner l’assurance qui vous conviendra le mieux. En passant par les différents types de garanties jusqu’aux comparateurs d’assurance, vous aurez tous les outils en main pour faire un choix éclairé.

Comprendre l’importance de l’assurance prêt immobilier

Avant de procéder au choix d’une assurance, il est essentiel de comprendre son rôle. L’assurance prêt immobilier a pour mission de protéger l’établissement prêteur en cas de défaillance de l’emprunteur, que ce soit en raison d’un décès, d’une invalidité ou d’une incapacité de travail. Cela signifie que la souscription à une assurance n’est pas simplement une formalité ; elle garantit que vos proches ne seront pas contraints d’assumer les dettes en cas de coup dur.

Les différents types de garanties

Les assurances de prêt immobilier comportent plusieurs garanties. Parmi les plus fréquentes, on trouve :

Garantie décès

Cette garantie permet de rembourser le reste de votre emprunt en cas de décès. C’est souvent la première à être proposée par les établissements financiers.

Garantie incapacité de travail

Elle couvre le remboursement des mensualités en cas d’arrêt de travail dû à une maladie ou un accident. Cette garantie s’avère cruciale pour protéger vos finances en cas d’imprévu.

Garantie invalidité

Cette assurance entre en jeu si vous devenez totalement ou partiellement invalide et ne pouvez plus effectuer vos paiements. Elle garantit un recours financier face à des situations délicates.

Comparer les différentes assurances

Utiliser un comparateur d’assurance en ligne est un excellent moyen de trouver la meilleure offre. Ces outils vous permettent de visualiser les différentes options disponibles sur le marché et de les comparer facilement, en prenant en compte à la fois le coût et les garanties proposées. N’hésitez pas à visiter des sites comme notre Forum pour des retours d’expérience précieux.

Bien lire les conditions générales

Lorsque vous avez repéré quelques options intéressantes, prenez le temps de lire attentivement les conditions générales. Cela vous permettra d’identifier les exclusions, les délais de carence, ainsi que les modalités de résiliation. Une bonne lecture vous évitera des désagréments futurs, et vous saurez ainsi sur quelles garanties vous pouvez réellement compter.

Se faire accompagner par un professionnel

Si le choix de l’assurance vous semble complexe, vous pouvez également faire appel à un courtier en assurance. Un professionnel saura vous guider et vous accompagner dans ce choix, en prenant en compte votre situation personnelle et vos besoins spécifiques. Cela peut s’avérer d’une grande aide, surtout si vous avez des exigences particulières ou si votre situation financière est complexe.

Choisir la meilleure assurance prêt immobilier nécessite du temps et de la réflexion. En suivant ce guide, vous serez en mesure de prendre une décision éclairée. N’oubliez pas de comparer les offres, d’analyser les garanties, et surtout, de vérifier les conditions générales afin d’éviter les mauvaises surprises. Pour approfondir votre recherche, explorez des ressources comme Que Choisir ou notre guide sur le calcul d’assurance.

Choisir la meilleure assurance prêt immobilier est essentiel pour garantir la sécurité de votre investissement. Avec la multitude d’options disponibles sur le marché, il peut être difficile de s’y retrouver. Ce guide vous propose des conseils pratiques et des astuces pour vous aider à faire un choix éclairé et adapté à votre situation personnelle.

Comprendre les différents types d’assurances

Il existe plusieurs types d’assurances de prêt immobilier, chacune offrant des garanties spécifiques. Parmi les plus courantes, on trouve l’assurance décès, l’assurance incapacité de travail et l’assurance invalidité. Il est important de bien comprendre les garanties offertes par chaque contrat afin de sélectionner celui qui répond le mieux à vos besoins. Renseignez-vous sur les conditions de déclenchement des garanties et les exclusions possibles.

Comparer les offres du marché

Pour choisir la meilleure assurance, il est crucial de comparer les différentes offres disponibles. Utilisez des comparateurs en ligne pour évaluer les tarifs et les garanties de plusieurs assureurs. Par exemple, des plateformes telles que Generali fournissent des avis et des évaluations sur les polices d’assurance. Prenez le temps de passer en revue les retours d’autres emprunteurs afin de mieux comprendre la réputation de chaque assureur.

Analyser le coût de l’assurance

Le coût de l’assurance de prêt immobilier peut varier considérablement d’un assureur à l’autre. Il est donc important d’examiner le coût moyen de l’assurance. Par exemple, pour un prêt immobilier de 100 000 euros, le tarif peut s’avérer être un critère déterminant. Pour connaître les détails des tarifs, vous pouvez consulter des ressources sur le coût de l’assurance.

Prendre en compte son profil personnel

Lors du choix de votre assurance, il est indispensable de prendre en compte votre profil personnel. Votre âge, votre état de santé et votre profession peuvent influencer le tarif ainsi que les garanties disponibles. Par exemple, les fonctionnaires peuvent bénéficier de contrats spécifiques adaptés à leur situation. N’hésitez pas à consulter des guides dédiés, comme celui proposé par MAIF, qui détaille les particularités de l’assurance pour les fonctionnaires.

Les questions à poser à son assureur

Avant de souscrire à une police d’assurance, il est recommandé de préparer des questions pour clarifier vos doutes. Informez-vous sur les conditions d’engagement, le délai de carence, et les procédures de déclaration de sinistre. Vous pouvez également demander des précisions sur le fonctionnement des remboursements en cas de décès ou d’incapacité. Pour un guide complet sur les questions à poser, rendez-vous sur ce lien.

Choisir la meilleure assurance prêt immobilier nécessite du temps et des recherches approfondies. En comprenant les types d’assurances, en comparant les offres, en tenant compte de votre profil et en posant les bonnes questions, vous serez mieux armé pour faire un choix éclairé qui répond à vos besoins et à votre budget. Pour aller plus loin, consultez des classements d’assurances afin de trouver celle qui vous conviendra le mieux, notamment sur des plateformes comme le classement des meilleures assurances emprunteur.

| Critères à évaluer | Considérations |

| Garanties | Évaluez les couvertures proposées : décès, invalidité, incapacité. |

| Coût | Comparez les tarifs et choisissez en fonction de votre budget. |

| Exclusions | Vérifiez les situations non couvertes par l’assurance. |

| Flexibilité | Optez pour une assurance modifiable selon vos besoins. |

| Délai de carence | Attention aux périodes pendant lesquelles vous n’êtes pas couvert. |

| Service client | Renseignez-vous sur la réactivité et l’assistance proposée. |

| Évaluation des risques | Faites tester votre profil pour un contrat adapté. |

| Comparateur en ligne | Utilisez des outils pour comparer différentes offres facilement. |

| Récension d’autres clients | Consultez les avis pour évaluer la satisfaction des assurés. |

Témoignages sur le Guide Complet pour Choisir la Meilleure Assurance Prêt Immobilier

Lorsque j’ai commencé mes recherches sur l’assurance de prêt immobilier, j’étais complètement perdu. Les options étaient multiples et les informations semblaient parfois contradictoires. Grâce à ce guide complet, j’ai pu naviguer plus sereinement dans ce processus complexe. Les explications étaient claires, ce qui m’a permis de comparer les différentes propositions facilement.

Ce que j’ai particulièrement apprécié, c’est la section dédiée aux garanties essentielles. En tant qu’emprunteur, il était crucial pour moi de comprendre exactement ce que chaque contrat couvrait. Ce guide m’a aidé à identifier les garanties qui correspondaient le mieux à ma situation personnelle, notamment en ce qui concerne le décès et l’incapacité de travail.

Une autre force de ce guide réside dans le conseil sur les simulateurs en ligne. J’ai suivis les étapes proposées, et j’ai fini par trouver une assurance qui s’adaptait parfaitement à mes besoins et à mon budget. Cela m’a non seulement fait économiser du temps, mais aussi de l’argent sur le long terme.

Enfin, le suivi des taux d’assurance était un atout non négligeable. En étant informé des tendances actuelles sur le marché, j’ai pu faire un choix éclairé et éviter les mauvaises surprises. Grâce à ce guide, je me sens plus rassuré quant à ma décision d’assurance de prêt immobilier.

Dans le cadre de l’acquisition d’un bien immobilier, la souscription à une assurance prêt immobilier est indispensable pour sécuriser votre emprunt. De nombreux critères doivent être analysés pour choisir celle qui répondra le mieux à vos besoins. Ce guide vous fournit des recommandations pratiques et des étapes clés pour vous aider à sélectionner l’assurance la plus adaptée à votre situation financière et personnelle.

Comprendre les différents types de garanties

Avant de choisir une assurance, il est essentiel de connaître les garanties offertes par les différents contrats. Les principales garanties incluent :

- Décès : couvre le remboursement du capital restant dû en cas de décès de l’assuré.

- Invalidité : garantit le paiement des mensualités si l’assuré devient incapable de travailler.

- Perte d’emploi : couvre les mensualités en cas de chômage involontaire.

Évaluez vos besoins en fonction de votre situation familiale et professionnelle. Il est crucial de choisir une couverture qui ne laisse aucun risque inassuré.

Comparer les offres des assureurs

Pour trouver la meilleure assurance, il est recommandé de comparer les offres disponibles sur le marché. Utilisez un comparateur en ligne pour visualiser les différentes options et leurs coûts. Prenez en compte non seulement le prix, mais également les garanties et les conditions générales de chaque contrat.

Faites attention aux exclusions de garanties qui peuvent varier d’un assureur à l’autre. Cela peut influencer significativement votre choix.

Évaluer la pertinence des franchises et des délais de carence

Les franchises et les délais de carence sont des éléments importants à considérer. La franchise est la période pendant laquelle l’assuré ne bénéficie pas de l’indemnisation après la survenance d’un événement (comme un décès ou une invalidité). Quant au délai de carence, il s’agit de la période durant laquelle les garanties ne sont pas encore applicables. Choisir une assurance avec un délai de carence raisonnable peut garantir une couverture plus rapide.

Adéquation au profil de l’emprunteur

Chaque emprunteur est unique, avec des besoins particuliers. Il est donc primordial que l’assureur offre une couverture qui soit personnalisée à votre profil. Tenez compte de votre âge, de votre état de santé et de votre profession. Certaines assurances peuvent offrir des conditions plus avantageuses pour les fonctionnaires ou les professions à faibles risques.

Faites des déclarations de santé précises lors de la souscription. Une omission peut entraîner des frais ou des refus d’indemnisation.

Lire et comprendre le contrat d’assurance

Avant de valider votre choix, prenez le temps de lire soigneusement le contrat d’assurance. Comprenez chaque clause, chaque garantie, et chaque exclusion. N’hésitez pas à poser des questions à l’assureur si des points vous semblent flous. Une bonne compréhension du contrat est essentielle pour éviter des surprises désagréables quand le besoin d’indemnisation se fera sentir.

Considérer le service client et la réputation de l’assureur

La réputation de l’assureur est un facteur déterminant dans votre décision. Renseignez-vous sur le service client et la satisfaction des assurés. Consultez les avis en ligne et les témoignages d’anciens clients pour évaluer la réactivité et la fiabilité de l’assureur. Un bon service client peut faire la différence en cas de sinistre.

Choisir la meilleure assurance prêt immobilier est une étape cruciale qui demande du temps et de la réflexion. En suivant ces recommandations et en restant vigilant sur les détails des offres, vous serez en mesure de protéger efficacement votre investissement immobilier. Prenez le temps de bien comparer et de poser toutes les questions nécessaires avant de vous engager.

Conclusion : Choisir la meilleure assurance prêt immobilier

En définitive, la sélection de la meilleure assurance de prêt immobilier revêt une importance capitale pour tout emprunteur, car elle s’inscrit dans une démarche de protection de son investissement. Avant de prendre une décision, il est essentiel d’analyser plusieurs critères tels que les taux, les garanties offertes et les exclusions de contrat. Chaque profil d’emprunteur étant unique, il convient de personnaliser la recherche en fonction de vos besoins spécifiques et de votre budget.

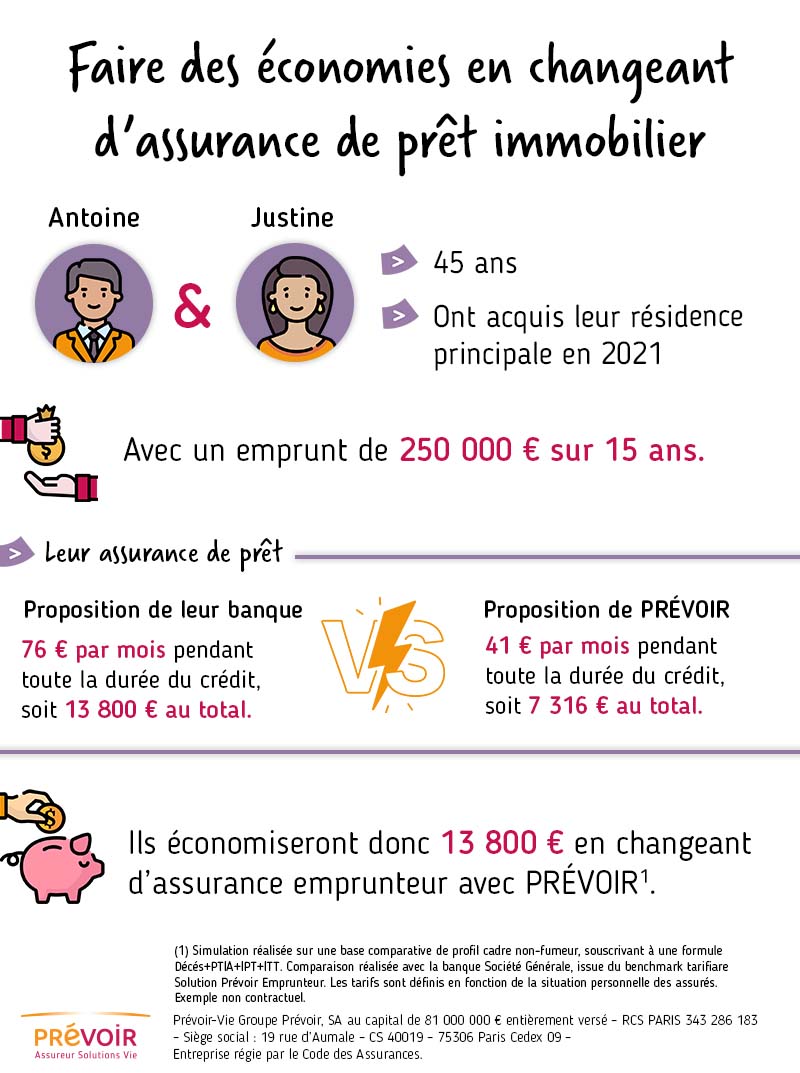

Un des moyens les plus efficaces pour affiner votre choix reste l’utilisation d’un comparateur en ligne. Cet outil vous permet de visualiser rapidement les différentes offres disponibles sur le marché et d’évaluer les avantages et les inconvénients de chacune. De plus, il est crucial de ne pas se contenter de la proposition de votre banque, car elle peut ne pas être la plus adaptée à votre situation personnelle, ni la plus économique.

Il ne faut pas négliger non plus les aspects liés aux garanties. En cas de coup dur comme un décès ou une incapacité de travail, une bonne assurance emprunteur vous apportera la sérénité nécessaire pour faire face à ces situations délicates. La compréhension des modalités de couverture et des exclusions est donc un point clé pour éviter des désagréments futurs.

Enfin, l’étape de la réévaluation régulière de votre assurance est indispensable. Ainsi, vous pouvez profiter des évolutions du marché et des nouvelles offres qui pourraient s’avérer plus avantageuses. En suivant ces conseils, vous serez mieux armé pour choisir une assurance prêt immobilier qui répondra parfaitement à vos attentes et vous mettra en sécurité tout au long de votre parcours d’emprunteur.