|

EN BREF

|

Les taux d’intérêt jouent un rôle crucial dans notre vie financière, influençant tant notre capacité à épargner que nos choix en matière d’emprunt. Que ce soit pour un prêt immobilier, un crédit à la consommation ou un simple compte d’épargne, la compréhension des mécanismes qui régissent ces taux est essentielle. En effet, des taux plus élevés peuvent dissuader les emprunts, tandis que des taux plus bas peuvent inciter à investir dans l’épargne. Cette dynamique entre les taux d’intérêt, l’inflation et les décisions des banques centrales contribue à façonner le paysage économique et peut avoir des répercussions significatives sur nos finances personnelles. Il est donc primordial de saisir comment ces taux fonctionnent et comment ils affectent notre quotidien.

Les taux d’intérêt jouent un rôle crucial dans la gestion de nos finances, influençant à la fois notre épargne et nos emprunts. Comprendre ces taux et leurs effets peut permettre une meilleure prise de décision financière. Cet article explore les avantages et les inconvénients des taux d’intérêt, tout en mettant en lumière leur impact sur la gestion de l’épargne et le coût des emprunts.

Avantages

Rémunération de l’Épargne

Un des principaux avantages des taux d’intérêt se manifeste dans leur capacité à rémunérer l’épargne. Lorsque les taux d’intérêt sont élevés, les comptes d’épargne et les produits d’investissement offrent des rendements plus attractifs, incitant ainsi les individus à épargner davantage. Cela permet non seulement de constituer un capital, mais aussi de bénéficier d’une multiplication des fonds grâce aux intérêts composés.

Accessibilité à l’Emprunt

Un autre aspect positif est que des taux d’intérêt relativement bas facilitent l’accès au crédit. Que ce soit pour un prêt immobilier ou un prêt à la consommation, un taux plus faible permet de réduire les coûts d’emprunt, rendant ainsi les financements accessibles à un plus grand nombre de personnes. Cela stimule également l’investissement dans des actifs tels que l’immobilier, contribuant à la croissance économique. Pour une meilleure compréhension des implications des prêts, consultez ce lien sur les taux immobiliers.

Inconvénients

Couts d’Emprunt en hausse

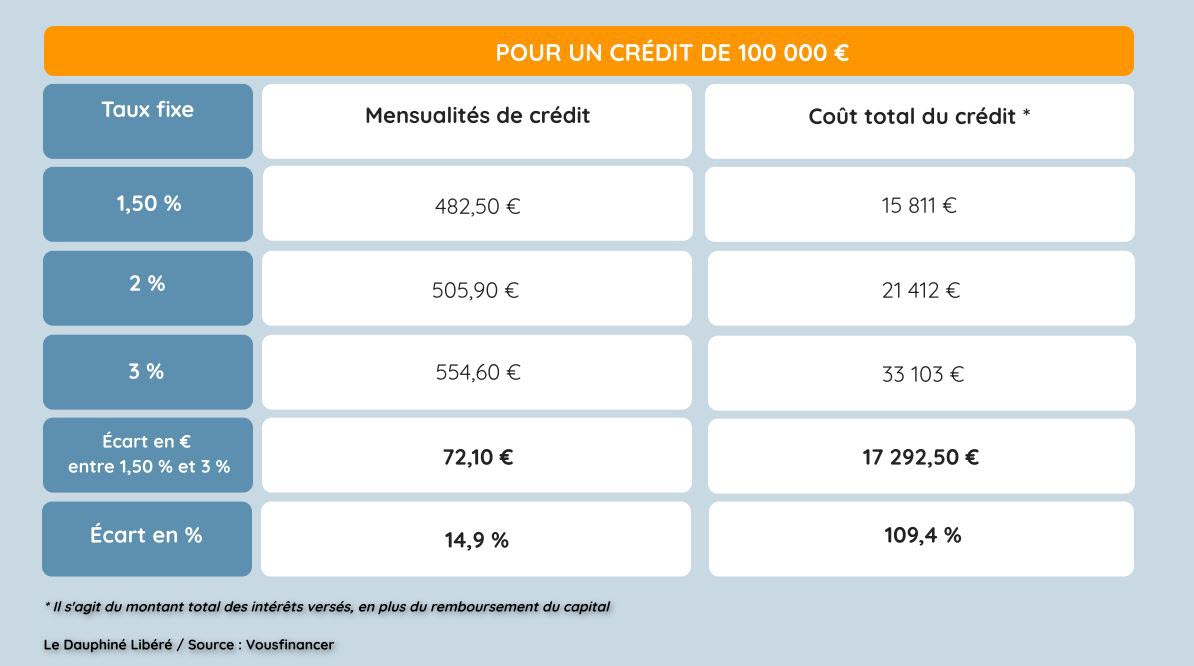

L’un des principaux inconvénients des taux d’intérêt plus élevés est l’augmentation des coûts d’emprunt. Lorsque les taux montent, cela signifie que le montant total des intérêts à rembourser sur un prêt devient plus important, ce qui peut peser lourdement sur le budget des ménages. Une forte hausse des taux pourrait décourager les emprunteurs et freiner des projets d’investissement ou d’achat immobilier.

Impact sur l’Économie

Enfin, des taux d’intérêt élevés peuvent également avoir un impact négatif sur l’économie en général. Ils peuvent ralentir la consommation des ménages, car les gens se montrent plus prudents en matière d’emprunt. De plus, cela peut entraîner une réduction des investissements dans les entreprises, freinant ainsi la croissance. Pour mieux saisir les mécanismes qui régissent cette dynamique, il est utile de se pencher sur comment la hausse des taux d’intérêt peut influencer les économies des secteurs économiques.

En somme, les taux d’intérêt sont des indicateurs essentiels qui affectent à la fois votre épargne et vos emprunts. Alors que des taux élevés peuvent favoriser l’épargne, ils peuvent également alourdir le coût des emprunts. À l’inverse, des taux bas rendent les emprunts plus accessibles, mais peuvent nuire à l’épargne. Une meilleure compréhension de ces mécanismes vous permettra de prendre des décisions éclairées et de mieux gérer vos finances.

Les taux d’intérêt jouent un rôle crucial dans la gestion de vos finances personnelles. Ils influencent non seulement la manière dont vous épargnez, mais également vos décisions en matière d’emprunts. Cet article vous permettra de mieux comprendre ce concept, son fonctionnement et ses répercussions sur votre épargne ainsi que sur vos emprunts.

Qu’est-ce qu’un Taux d’Intérêt ?

Le taux d’intérêt est le coût que vous payez pour emprunter de l’argent ou la rémunération que vous recevez pour épargner. Il est exprimé en pourcentage et peut varier selon plusieurs facteurs, tels que la durée de l’emprunt, le profil de l’emprunteur et les conditions économiques. Dans un contexte de faible taux d’intérêt, l’emprunt devient moins coûteux, tandis qu’un taux élevé incite généralement à épargner.

Impact des Taux d’Intérêt sur l’Épargne

Lorsque les taux d’intérêt sont élevés, épargner devient plus attractif. Cela signifie que vous pouvez obtenir un meilleur rendement sur vos dépôts, ce qui peut encourager les comportements d’épargne. Les banques, en réponse à des taux d’intérêt plus élevés, sont tenues d’offrir des rendements plus compétitifs sur les comptes d’épargne. Plus d’informations sur l’épargne et les taux sont disponibles ici.

Impact des Taux d’Intérêt sur les Emprunts

D’autre part, un taux d’intérêt élevé augmente le coût des emprunts. Que ce soit pour un prêt automobile, un crédit à la consommation ou un prêt immobilier, des taux plus élevés se traduisent par des mensualités plus importantes. Il est essentiel de considérer ce facteur lors de la prise de décisions financières. Pour des détails plus approfondis sur les taux d’emprunts immobiers, vous pouvez consulter cet article ici.

Facteurs Affectant les Taux d’Intérêt

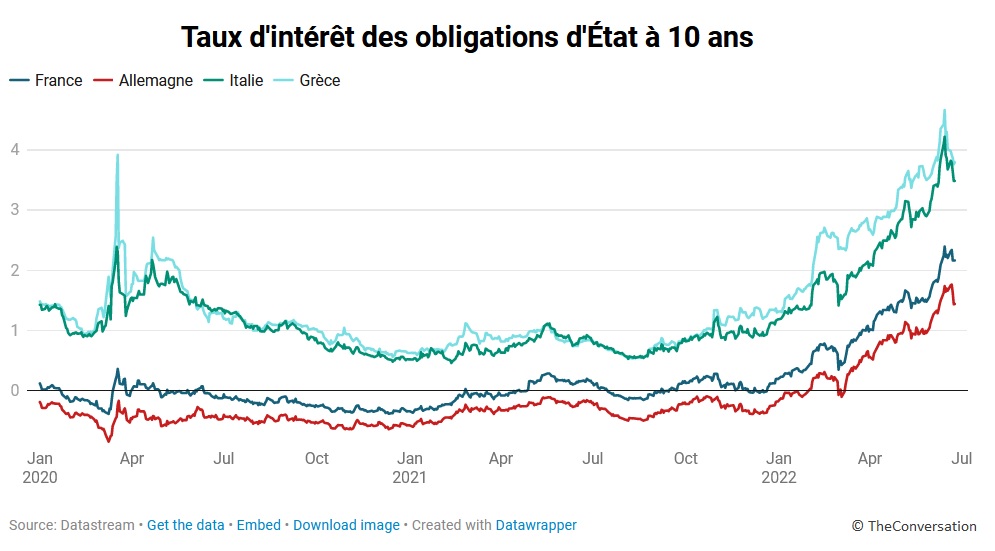

Plusieurs éléments influencent les taux d’intérêt, tels que l’inflation, les décisions des banques centrales et les conditions économiques globales. Par exemple, une inflation élevée peut inciter les banques centrales à augmenter les taux directeurs afin de maintenir la stabilité économique. Cela a un effet direct sur les taux offerts aux épargnants et aux emprunteurs. Pour en savoir plus sur l’influence de l’inflation sur les taux, cliquez ici.

Comprendre les Taux Négatifs

Récemment, certains pays ont expérimenté des taux d’intérêt négatifs, une situation où les banques centralisent les liquidités afin de stimuler les dépenses. Cela signifie que les emprunteurs peuvent théoriquement payer moins que le montant emprunté. Cependant, le mécanisme des taux négatifs peut créer des incertitudes sur le marché. Pour une meilleure compréhension des taux d’intérêt négatifs, consultez cette ressource ici.

En résumé, les taux d’intérêt ont un impact significatif sur vos finances, tant dans la gestion de votre épargne que dans vos emprunts. En étant conscient de leur fonctionnement et des facteurs qui les influencent, vous pouvez prendre des décisions financières plus éclairées. Pour des conseils supplémentaires sur les optimisations possibles de vos taux, n’hésitez pas à consulter les meilleurs taux d’intérêt en 2023.

Les taux d’intérêt jouent un rôle crucial dans la gestion de vos finances personnelles. Ils influencent non seulement le montant que vous pouvez gagner grâce à votre épargne, mais également le coût de l’argent que vous empruntez. Dans cet article, nous examinerons comment ces taux fonctionnent, les facteurs qui les influencent et comment vous pouvez optimiser vos décisions financières en tenant compte de ces éléments.

Qu’est-ce qu’un Taux d’Intérêt ?

Le taux d’intérêt est le coût de l’argent que les emprunteurs doivent payer aux prêteurs. Il est exprimé en pourcentage et peut varier en fonction de plusieurs facteurs, tels que la durée du prêt, le risque associé à l’emprunt et les décisions des banques centrales sur les taux directeurs. Une compréhension approfondie de ces taux vous permettra de prendre des décisions financières éclairées.

Impact des Taux d’Intérêt sur l’Épargne

Lorsqu’il s’agit d’épargne, les taux d’intérêt peuvent avoir un impact significatif. Un taux d’intérêt élevé sur un compte épargne signifie que votre argent travaille davantage pour vous, générant des intérêts plus importants au fil du temps. À l’inverse, des taux bas peuvent dissuader l’épargne. Il devient donc essentiel de tenir compte des taux lorsque vous choisissez où placer votre argent, comme expliqué dans cet article sur l’impact des taux sur l’épargne.

Coût de l’Emprunt : Comprendre les Effets des Taux d’Intérêt

Les taux d’intérêt déterminent également le coût des prêts et des crédits. Un taux élevé sur un emprunt signifie que vous paierez plus d’intérêts sur le montant que vous empruntez, ce qui peut affecter votre capacité à rembourser le crédit. À l’inverse, lorsque les taux sont bas, les coûts d’emprunt diminuent, rendant les prêts plus accessibles. Vous trouverez des informations plus détaillées sur cette dynamique sur le site de Ocri.

Facteurs Influençant les Taux d’Intérêt

De nombreux facteurs peuvent influer sur les taux d’intérêt, notamment l’inflation, les conditions économiques et les décisions des banques centrales. Par exemple, si l’inflation augmente, les banques centrales peuvent décider d’augmenter les taux d’intérêt pour contrer cette tendance. Il est donc crucial de rester informé sur ces facteurs afin de comprendre comment ils peuvent affecter vos finances.

Conclusion : Maximiser vos Finances

En comprenant les taux d’intérêt et leur impact sur votre épargne et vos emprunts, vous êtes mieux armé pour prendre des décisions financières judicieuses. Que vous soyez en train de choisir un compte d’épargne, un emprunt immobilier, ou encore d’autres placements, évaluer les taux d’intérêt vous permettra de maximiser votre rendement et minimiser vos coûts. Pour en savoir plus sur le sujet, vous pouvez consulter cet article sur le meilleur taux baromètre afin de comprendre l’impact des taux sur vos finances.

| Axe d’impact | Conséquences |

| Taux élevé | Coût d’emprunt augmentant, réduisant la capacité d’emprunter |

| Taux faible | Incitation à emprunter, mais rendements d’épargne limités |

| Inflation croissante | Ajustement souvent vers des taux d’intérêt plus élevés |

| Épargne rémunérée | Meilleure rémunération incite à épargner davantage |

| Économie en croissance | Hausse des taux pour freiner l’inflation, impact sur l’épargne |

Les taux d’intérêt jouent un rôle crucial dans la gestion de vos finances personnelles, qu’il s’agisse de votre épargne ou de vos emprunts. Parler de leur impact, c’est aborder un sujet qui touche directement à nos préoccupations financières quotidiennes.

Lorsque les taux d’intérêt sont élevés, les coûts d’emprunt augmentent, rendant plus difficile l’accès à des prêts pour acheter une maison ou financer des projets personnels. Par exemple, un jeune couple qui envisage d’acheter leur première maison se rend vite compte que chaque augmentation d’un point de pourcentage dans les taux peut signifier des milliers d’euros en plus à rembourser sur la durée du prêt. Cela les pousse à revoir leurs budgets et à retarder leur projet, ce qui illustre l’impact direct des taux d’intérêt sur le pouvoir d’achat des ménages.

À l’inverse, lorsque les taux sont bas, emprunter devient plus attractif. Cela permet à de nombreux individus de réaliser des projets qui leur tenaient à cœur. Par exemple, un étudiant peut se permettre de faire un prêt pour poursuivre ses études sans que le tarif de cette décision soit trop lourd. Ici, les taux d’intérêt bas agissent comme un levier favorable à l’investissement dans l’éducation et les compétences, essentielles dans le monde d’aujourd’hui.

Sur le plan de l’épargne, la dynamique est également très intéressante. Des taux d’intérêt plus élevés peuvent inciter les gens à épargner davantage, car ils offrent une rémunération plus accrue pour les fonds placés. Une famille peut alors décider de mettre de côté un montant mensuel sur un compte d’épargne pour atteindre des objectifs, comme des vacances ou l’éducation des enfants. À ce moment-là, le taux d’intérêt devient un facteur décisif dans leur stratégie d’épargne.

En revanche, la nécessité de compenser l’inflation peut également diminuer l’attractivité de l’épargne. Par exemple, si les taux d’intérêt sont inférieurs à l’inflation, la valeur réelle de l’épargne peut diminuer, incitant alors certains à investir plutôt qu’à simplement garder des liquidités sur un compte d’épargne. Cette situation montre à quel point le choix de l’épargne ou de l’emprunt est intimement lié à l’évolution des taux d’intérêt.

Ces témoignages illustrent que les taux d’intérêt, qu’ils soient à la hausse ou à la baisse, modifient nos comportements financiers au quotidien. Comprendre leurs mécanismes est essentiel pour bien gérer son argent et faire des choix éclairés. En fin de compte, que ce soit pour épargner ou emprunter, la connaissance des taux d’intérêt vous permettra d’optimiser vos décisions financières.

Les taux d’intérêt jouent un rôle crucial dans nos finances personnelles en influençant également nos décisions d’épargne et d’emprunt. Ils peuvent impacter le coût de vos crédits, mais aussi la rentabilité de vos placements. Dans cet article, nous allons explorer comment ces taux fonctionnent, ce qui les influence, et quelles en sont les répercussions sur votre quotidien financier.

Qu’est-ce qu’un Taux d’Intérêt ?

Un taux d’intérêt est le prix à payer pour emprunter de l’argent ou le rendement obtenu sur une épargne. Il se traduit généralement par un pourcentage, et il peut être fixe ou variable. Lorsqu’une banque, par exemple, vous prête de l’argent, elle fixe un taux qui déterminera les intérêts que vous devrez rembourser en sus du montant emprunté. À l’inverse, lorsque vous placez de l’argent sur un compte d’épargne, le taux d’intérêt détermine combien d’intérêts vous allez accumuler.

Impact des Taux d’Intérêt sur l’Épargne

Les taux d’intérêt ont une influence directe sur votre épargne. Lorsque les taux d’intérêt sont élevés, les comptes d’épargne rapportent plus, ce qui incite les consommateurs à épargner davantage. En revanche, avec des taux bas, l’incitation à épargner diminue, car les rendements sont moins attrayants. L’effet est d’autant plus marqué en période d’inflation, où une rémunération faible peut entraîner une perte de pouvoir d’achat.

Stratégies pour Maximiser l’Épargne

Pour tirer le meilleur parti de votre épargne dans un environnement de taux d’intérêt fluctuants, il est conseillé de :

- Comparer différentes options de comptes d’épargne pour trouver le meilleur taux disponible.

- Opter pour des placements à long terme lorsque les taux sont favorables, car cela peut offrir des rendements plus élevés à long terme.

- Être vigilant envers les frais associés, car même un taux d’intérêt élevé peut être absorbé par des coûts élevés.

Impact des Taux d’Intérêt sur les Emprunts

En ce qui concerne les emprunts, des taux d’intérêt élevés peuvent rendre le crédit moins accessible. Les personnes cherchant à emprunter pour acheter une maison ou financer un projet peuvent être confrontées à des mensualités plus élevées, ce qui influence leur décision. D’autre part, des taux d’intérêt bas peuvent stimuler l’emprunt, car ils réduisent le coût des prêts.

Conséquences d’une Variation des Taux d’Intérêt sur l’Emprunt

Quand les taux d’intérêt augmentent, le coût global d’un emprunt peut grimper significativement. Cela affecte :

- Le montant des remboursements mensuels, augmentant la charge financière des emprunteurs.

- La capacité d’endettement, car les banques évaluent de manière plus stricte la solvabilité des emprunteurs.

- Le choix des types de prêts, puisque les emprunteurs peuvent se tourner vers des options moins coûteuses ou des périodes de remboursement plus courtes.

Comprendre les taux d’intérêt est essentiel pour une gestion financière efficace. Ils influencent non seulement la façon dont vous épargnez, mais aussi la manière dont vous gérez vos emprunts. En étant conscient de ces mécanismes, vous pourrez prendre des décisions éclairées qui optimiseront votre santé financière dans un contexte économique en constante évolution.

Conclusion : L’Importance Cruciale des Taux d’Intérêt

Les taux d’intérêt jouent un rôle fondamental dans la gestion de nos finances personnelles. Que vous soyez un épargnant désireux de voir votre capital fructifier ou un emprunteur souhaitant financer vos projets, comprendre comment ils fonctionnent est essentiel. En effet, lorsque les taux d’intérêt augmentent, les coûts d’emprunt se hissent à des niveaux plus élevés, rendant le remboursement des crédits plus pesant pour les ménages. Inversement, des taux plus bas peuvent alléger la charge financière d’un prêt, mais peuvent aussi signifier un rendement moindre sur votre épargne.

De plus, les décisions des banques centrales en matière de politique monétaire influencent directement le paysage des taux d’intérêt. Par exemple, en période d’inflation, une augmentation des taux directeurs s’avère souvent nécessaire pour stabiliser l’économie, ce qui se traduira par des taux d’emprunt accrus. Cela souligne la dynamique des taux d’intérêt et leur impact réel sur notre pouvoir d’achat et nos comportements financiers.

Il est également crucial de s’adapter à ces fluctuations. Lorsque les taux d’intérêt augmentent, cela peut inciter les épargnants à maximiser leurs dépôts pour bénéficier de rendements plus élevés. En revanche, dans un contexte de taux bas, il peut être judicieux d’explorer d’autres options d’investissement. Les choix répétés devant un contexte économique changeant exigent une vigilance continue de la part des consommateurs.

En somme, garder un œil sur les taux d’intérêt et leur évolution est une compétence indispensable qui peut influencer de manière significative nos décisions financières, que ce soit pour faire fructifier notre épargne ou pour emprunter judicieusement.

FAQ sur les Taux d’Intérêt

Quels sont les taux d’intérêt ? Les taux d’intérêt représentent le coût de l’emprunt d’argent ou le rendement d’un investissement. Ils sont généralement exprimés en pourcentage et peuvent varier selon plusieurs facteurs, notamment le type de prêt et la situation économique.

Comment fonctionnent les taux d’intérêt ? Les taux d’intérêt sont déterminés par l’offre et la demande de capitaux, ainsi que par les décisions des banques centrales concernant les taux directeurs. Ces taux influencent directement les taux que les emprunteurs paient pour leurs prêts et ceux que les épargnants reçoivent sur leurs dépôts.

Quel est l’impact des taux d’intérêt sur l’épargne ? Lorsque les taux d’intérêt sont élevés, les rendements sur les comptes d’épargne augmentent, ce qui peut encourager les gens à épargner davantage. Inversement, des taux bas peuvent réduire l’incitation à épargner.

Pourquoi les taux d’intérêt varient-ils ? Les taux d’intérêt fluctuent en fonction de divers facteurs, y compris l’inflation, la politique monétaire des banques centrales, et les conditions économiques globales. Par exemple, une inflation élevée peut entraîner une hausse des taux pour compenser la perte de valeur de l’argent.

Comment les taux d’intérêt affectent-ils les coûts d’emprunt ? Des taux d’intérêt plus élevés augmentent le coût d’emprunter de l’argent. Cela se traduit par des paiements mensuels plus élevés pour les prêts, les hypothèques et les cartes de crédit, ce qui peut dissuader certaines personnes de prendre des emprunts.

Qu’est-ce qu’un taux d’intérêt négatif ? Un taux d’intérêt négatif signifie que les banques et les institutions financières doivent payer pour garder leur argent en dépôt à la banque centrale, ce qui peut encourager les banques à prêter davantage, afin d’éviter ces frais.

Comment choisir le bon moment pour emprunter ? Il est généralement préférable d’emprunter lorsque les taux d’intérêt sont bas, car cela réduit le coût total de l’emprunt. Surveiller les tendances économiques et les décisions des banques centrales peut aider à déterminer le bon moment pour emprunter.

Quel rôle jouent les banques centrales dans la régulation des taux d’intérêt ? Les banques centrales influencent les taux d’intérêt à travers leurs décisions sur les taux directeurs, qui sont les taux auxquels les banques commerciales empruntent auprès de la banque centrale. Cela a un effet en cascade sur tous les autres taux d’intérêt de l’économie.