|

EN BREF

|

Dans un environnement financier en constante évolution, comprendre le meilleur taux est essentiel pour toute personne souhaitant gérer efficacement ses finances personnelles. Les taux d’intérêt jouent un rôle crucial non seulement dans le coût des emprunts, mais aussi dans le rendement de l’épargne. Ce guide a pour objectif de fournir des éclaircissements sur l’impact des taux d’intérêt sur vos finances, afin de vous aider à prendre des décisions éclairées, qu’il s’agisse d’emprunts immobiliers ou d’investissements. En examinant les tendances actuelles des taux et leur influence sur votre budget, vous serez mieux équipé pour naviguer dans le monde complexe de la finance personnelle.

Les taux d’intérêt jouent un rôle essentiel dans la gestion de vos finances personnelles, que ce soit pour un crédit immobilier, un prêt à la consommation ou vos épargnes. Comprendre le meilleur taux baromètre vous permet de mieux appréhender les fluctuations du marché et d’optimiser vos choix financiers. Cet article se propose d’explorer les avantages et inconvénients liés à l’analyse des taux, afin de vous donner des clés pour naviguer efficacement dans ce domaine complexe.

Avantages

Un des principaux avantages de comprendre le baromètre des taux d’intérêt est la possibilité de réaliser des économies substantielles sur vos prêts. En vous tenant informé des meilleurs taux du moment, vous pouvez saisir les opportunités de refinancement, réduisant ainsi le coût total de votre emprunt. Par exemple, en avril 2024, les taux pour une durée de 20 ans se situent autour de 3,69 %, ce qui peut être considéré comme attractif.

Un autre avantage notable est la clarté qu’offre un baromètre. En ayant accès à une représentation graphique des taux d’intérêt, vous pouvez facilement observer les tendances sur le long terme, ce qui vous aide à prendre des décisions éclairées concernant vos investissements. Des outils comme ceux proposés par LesFurets vous permettent de visualiser rapidement les meilleures options disponibles.

Inconvénients

Cependant, cette approche n’est pas sans ses inconvénients. Premièrement, la dépendance excessive à un baromètre peut conduire à des erreurs de jugement. Les taux sont influencés par divers facteurs économiques et peuvent fluctuer rapidement, ce qui rend difficile de prédire l’avenir. Se fier uniquement aux données passées peut vous amener à négliger d’autres aspects importants, comme vos besoins spécifiques en matière de financement.

Ensuite, il est important de garder à l’esprit que chaque situation financière est unique. Un taux d’intérêt élevé peut être acceptable si vous êtes en mesure de rembourser rapidement votre emprunt ou si vous prévoyez une hausse de vos revenus. Le baromètre des taux ne fait pas toujours la distinction entre les options qui conviennent le mieux à votre profil financier particulier. Il est donc essentiel de se référer à des ressources comme ce guide, pour mieux comprendre ces nuances.

En somme, le baromètre des taux d’intérêt constitue un outil précieux pour comprendre l’impact des taux sur vos finances. Tandis que les avantages incluent la possibilité de faire des économies et d’apprendre des tendances du marché, il est crucial de rester vigilant face aux inconvénients liés à la complexité et aux variations de ce dernier. Pour prendre des décisions éclairées, n’hésitez pas à consulter des comparateurs et des experts en crédit, comme Hosman et Meilleurtaux, qui peuvent vous aider à naviguer dans cet environnement dynamique.

Dans le paysage économique actuel, les taux d’intérêt jouent un rôle déterminant dans la gestion de nos finances. Un bon taux d’intérêt peut non seulement réduire le coût de vos emprunts, mais aussi optimiser vos investissements. Ce guide vous aidera à comprendre le fonctionnement des baromètres de taux, leur importance, et comment ils influencent vos finances personnelles.

Qu’est-ce qu’un baromètre des taux ?

Un baromètre des taux est un outil qui permet de suivre l’évolution des taux d’intérêt applicables aux prêts et aux investissements. Il offre une vue d’ensemble des taux en vigueur sur le marché, vous aidant ainsi à choisir le moment idéal pour emprunter ou investir. Grâce à des mises à jour régulières, ces baromètres fournissent des informations en temps réel sur les fluctuations du marché.

Importance du baromètre dans vos décisions financières

Les baromètres de taux sont cruciaux pour les emprunteurs et les investisseurs. Ils permettent de comparer les différentes offres de crédit immobilier, par exemple, et d’identifier les opportunités les plus avantageuses. En surveillant ces baromètres, vous pouvez mieux anticiper les variations de taux et adapter vos décisions financières en conséquence.

Impact des taux d’intérêt sur vos emprunts

Les taux d’intérêt ont un impact direct sur le coût de vos emprunts. Un taux élevé augmentera vos mensualités et le montant total à rembourser, tandis qu’un taux bas permettra d’économiser considérablement. Par conséquent, comprendre l’évolution des taux peut vous aider à choisir le bon moment pour contracter un prêt ou à renégocier un emprunt existant.

Emprunter à un bon moment

Pour maximiser vos économies, surveillez les tendances des taux. Les baromètres comme ceux proposés sur meilleurtaux.com vous fourniront des informations précises sur les meilleurs taux disponibles. Dans ce contexte, emprunter sur une période plus courte peut aussi vous faire bénéficier de taux plus intéressants.

Comprendre l’impact sur vos investissements

Comme pour les emprunts, les taux d’intérêt affectent le rendement de vos investissements. Un taux d’intérêt bas peut stimuler l’économie et, par la même occasion, faire monter la valeur de vos actifs. En revanche, un taux élevé pourrait ralentir les investissements des entreprises et impacter négativement le marché boursier.

Optimiser vos investissements en fonction des taux

Pour naviguer efficacement dans le monde de l’investissement, il est essentiel de savoir comment les taux influencent différents actifs. Utiliser les baromètres de taux peut vous aider à déterminer le moment opportun pour acheter ou vendre. Consultez également des ressources comme HelloPrêt pour analyser les tendances actuelles.

Conclusion : L’importance de rester informé

En résumé, comprendre le meilleur taux baromètre et son impact sur vos finances est essentiel pour tous les emprunteurs et investisseurs. En vous tenant informé des taux d’intérêt et en utilisant des baromètres, vous pouvez optimiser votre budget, réduire le coût de vos emprunts et maximiser vos investissements. Restez proactif et tirez parti des informations disponibles pour prendre des décisions éclairées qui favoriseront votre santé financière.

Les taux d’intérêt jouent un rôle crucial dans la gestion de vos finances personnelles, notamment lorsqu’il s’agit de prêts immobiliers, de crédits à la consommation ou d’épargne. Ce guide vous aidera à prendre conscience de l’impact de l’évolution des taux d’intérêt sur vos projets financiers, tout en vous fournissant des astuces pour profiter des meilleures opportunités sur le marché.

Les taux d’intérêt et leur évolution

Comprendre les taux d’intérêt nécessite d’abord de saisir leur dynamique. Ces taux peuvent fluctuer en fonction d’une multitude de facteurs, y compris les politiques monétaires des banques centrales, l’inflation, et les conditions économiques globales. En janvier 2024, on observe une tendance incertaine : les taux sont en légère hausse, atteignant jusqu’à 3,90 % pour un prêt immobilier sur 20 ans, ce qui pourrait influencer les décisions d’emprunt pour de nombreux ménages.

Comment lire un baromètre des taux ?

Un baromètre des taux permet d’évaluer les meilleures offres disponibles sur le marché. En consultant ces outils, vous pouvez repérer rapidement les taux compétitifs qui s’offrent à vous. Assurez-vous de consulter des sources fiables, comme CAFPI, pour obtenir des informations actualisées. Lorsque vous comparez les taux, tenez compte non seulement du taux d’intérêt lui-même, mais également des frais associés et des commissions éventuelles.

Évaluer l’impact des taux d’intérêt sur vos emprunts

Un taux d’intérêt plus bas peut réduire considérablement le coût total de votre emprunt. Par exemple, un prêt immobilier à un taux d’intérêt de 3,55 % au lieu de 3,77 % peut engendrer des économies significatives sur la durée totale du crédit. À ce titre, utilisez des outils de simulation de prêts, comme ceux proposés par La Centrale de Financement, pour mieux comprendre quelles économies réaliser.

Les assurances emprunteurs et leur influence

N’oubliez pas que le taux d’assurance de votre prêt peut également coûter cher. En 2024, les taux varient entre 0,09 % et 0,336 % en fonction de votre âge et de votre état de santé. Comparer ces escomptes peut influencer le coût final de votre crédit. Pour explorer ces différences, consultez des guides comme celui de MeilleurTaux.

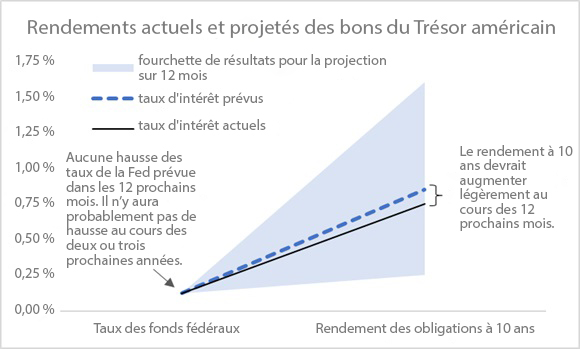

Anticiper les mouvements futurs des taux

Pour prendre des décisions éclairées, il est essentiel de surveiller l’évolution de ces taux. Les analystes prévoient des variations en fonction des conditions économiques et des actions des banques centrales. En effet, les ajustements des taux directeurs peuvent avoir des répercussions directes sur les taux d’emprunt, et ainsi influer sur vos projets financiers futurs. Suivez les actualités financières et consultez des articles sur des sites comme Comparateur-assurance-prêt-immobilier pour rester informé.

En résumé, comprendre le rôle des taux d’intérêt dans vos finances peut vous conduire à des décisions plus judicieuses lors de l’emprunt ou de l’investissement. L’utilisation d’un baromètre des taux, la comparaison des offres, et une attention portée sur les assurances emprunteurs sont autant de stratégies qui vous permettront d’optimiser vos coûts et d’accéder à des opportunités financières avantageuses.

Guide sur l’impact des taux d’intérêt sur vos finances

| Taux d’intérêt | Impact sur les Finances |

| 0,5 % | Emprunts très abordables, facilitant l’achat immobilier. |

| 1,0 % | Économie significative sur les paiements mensuels, idéal pour les primo-accédants. |

| 2,0 % | Risque modéré d’endettement, mais le marché reste accessible. |

| 3,0 % | Coûts d’emprunt en hausse; la planification budgétaire devient cruciale. |

| 4,0 % | Impact d’un taux élevé sur la capacité d’achat, l’emprunt devient plus restrictif. |

| 5,0 % | Fort risque d’endettement; les emprunteurs doivent revoir leurs priorités financières. |

| 6,0 % | Hausses significatives des paiements mensuels, impact sur le pouvoir d’achat. |

| 7,0 % | Marché immobilier en déclin; moins d’opportunités pour les nouveaux acheteurs. |

| 8,0 % | Emprunts très difficiles; probable nécessité de fonds propres importants. |

Témoignages sur l’impact des taux d’intérêt sur vos finances

Lorsque j’ai décidé de faire un emprunt immobilier, je ne savais pas vraiment à quoi m’attendre en ce qui concerne les taux d’intérêt. Grâce au baromètre des taux de crédit, j’ai pu comparer les offres et comprendre que des taux aussi bas que 3,55 % étaient disponibles pour les emprunts de 15 ans. Cela a significativement influencé ma décision de m’engager dans un prêt. Comprendre le meilleur taux m’a permis de faire un choix éclairé, économisant ainsi plusieurs milliers d’euros sur la durée de mon prêt.

En tant que première fois emprunteur, je me suis senti un peu perdu dans le jargon financier. L’accès à un guide complet sur les taux immobiliers m’a vraiment aidé à démystifier ce domaine. En scrutant régulièrement le baromètre des taux, j’ai pu constater les fluctuations et identifier le moment propice pour faire ma demande. En définitive, ce guide m’a non seulement renseigné sur les taux, mais il m’a aussi donné confiance dans ma démarche financière.

Pour moi, le secret réside dans la compréhension des taux d’intérêt. Avant d’utiliser le baromètre, je pensais qu’un taux d’assurance trop élevé avait un impact négligeable. En me renseignant, j’ai découvert qu’un taux oscillant entre 0,24 et 0,336 % pouvait faire une grande différence sur mes mensualités. Grâce à cette connaissance, j’ai pu négocier mon contrat d’assurance et réduire mes coûts globaux.

Je conseille vivement à tous ceux qui envisagent de financer un projet immobilier de prêter attention à l’évolution des taux d’intérêt. En surveillant le baromètre régulièrement, j’ai appris que le mélange de la durée de remboursement et du taux peut affecter considérablement le montant total remboursé. En 2024, par exemple, les taux de 25 ans se situent autour de 3,77 %. Cela peut sembler minime, mais sur le long terme, c’est une économie qu’il ne faut pas négliger.

Enfin, il est essentiel de ne pas hésiter à demander conseil. Les différents acteurs du marché immobilier, notamment les courtiers, sont souvent en mesure d’expliquer les détails des taux d’intérêt et de vous orienter vers les meilleures options. Grâce à cela, j’ai réussi à sécuriser un prêt plus avantageux, ce qui a réellement transformé mon expérience d’achat immobilier en quelque chose de positif et de serein.

Comprendre le meilleur taux : guide sur l’impact des taux d’intérêt sur vos finances

Dans un environnement économique en constante évolution, comprendre l’importance des taux d’intérêt est essentiel pour gérer efficacement vos finances personnelles. Cet article fournit un guide sur le meilleur taux baromètre, examiné à travers l’impact des fluctuations des taux sur vos investissements et emprunts.

Les taux d’intérêt : définition et importance

Les taux d’intérêt représentent le coût du crédit. En d’autres termes, c’est le prix que vous payez pour emprunter de l’argent, généralement exprimé en pourcentage. Ils influencent non seulement le coût de vos emprunts, comme les prêts immobiliers, mais également le rendement sur vos investissements, comme les comptes d’épargne ou les obligations.

Un bon taux d’intérêt peut vous faire économiser des milliers d’euros sur la durée de votre emprunt. Par exemple, une différence de seulement un point de pourcentage sur un prêt immobilier peut réduire fortement le montant total des intérêts à rembourser.

Comment évaluer les meilleurs taux sur le marché ?

Pour déterminer le meilleur taux, il est essentiel de consulter régulièrement un baromètre des taux d’intérêt. Ces outils vous permettent de suivre les variations des taux en temps réel. Des banques, des établissements de crédit et des plateformes spécialisées actualisent leurs offres afin de vous donner une vision claire des conditions du marché.

Il est également recommandé de comparer les offres de plusieurs prêteurs. Les taux peuvent varier considérablement d’un organisme à l’autre, même pour des prêts similaires. N’hésitez pas à négocier également avec votre banquier afin de trouver la meilleure solution pour votre situation financière.

Impact des taux d’intérêt sur les emprunts

Lorsque les taux d’intérêt sont bas, c’est le moment idéal pour envisager de faire un emprunt. Une période de taux bas peut signifier des mensualités plus réduites, ce qui peut être un atout pour acquérir un bien immobilier ou réaliser des projets importants. Cependant, il est essentiel d’évaluer si le montant emprunté correspond à votre capacité de remboursement.

A l’inverse, des taux d’intérêt en forte hausse peuvent engendrer des difficultés financières. Une augmentation de votre taux d’intérêt sur un prêt variable peut entraîner une hausse de vos mensualités et vous placer dans une situation délicate. Dans ce cas, il peut être stratégique de privilégier des prêts à taux fixe, garantissant votre mensualité contre les fluctuations futures.

Impact des taux d’intérêt sur l’épargne

Les taux d’intérêt ne concernent pas uniquement les emprunteurs, mais également les épargnants. Lorsque les taux sont élevés, le rendement sur les comptes d’épargne et les dépôts à terme augmente également. Cela signifie que votre argent peut travailler plus pour vous.

Cependant, il est important de se rappeler que dans un environnement de taux bas, l’incitation à épargner peut diminuer. Cela peut amener les épargnants à rechercher des options d’investissement alternatives, telles que les marchés boursiers ou l’immobilier, pour maximiser leur rendement.

En fin de compte, comprendre l’impact des taux d’intérêt sur vos finances est vital pour prendre des décisions éclairées concernant votre épargne et vos emprunts. Un suivi régulier des taux baromètre et une bonne comparaison des offres peuvent vous aider à optimiser la gestion de vos finances personnelles et à réaliser vos projets futurs avec succès.

Conclusion sur le Meilleur Taux Baromètre

En somme, comprendre les taux d’intérêt est essentiel pour naviguer efficacement dans le paysage financier. Plus que de simples chiffres, ces taux influencent significativement vos emprunts, votre épargne et, par conséquent, l’ensemble de votre situation financière. En prenant le temps d’analyser les tendances actuelles et d’étudier le baromètre des taux de crédit, vous pouvez positionner vos choix financiers de manière à maximiser vos intérêts et à minimiser vos coûts.

La bonne maîtrise des taux d’intérêt vous permet non seulement de bénéficier des meilleures conditions de crédit, mais aussi de prévoir les fluctuations futures. Par exemple, si vous envisagez de contracter un prêt immobilier, il est crucial de comparer les taux offerts sur différentes durées. En avril 2024, un taux compétitif pour un prêt de 25 ans se situe autour de 3,77 %, tandis que pour une durée de 20 ans, il atteint 3,69 %. Ces différences peuvent avoir un impact considérable sur le montant total à rembourser.

De plus, il est également important de ne pas négliger les taux d’assurance prêt immobilier, qui représentent un coût accessoire mais non négligeable dans le budget global d’un emprunt. Ainsi, il est judicieux d’évaluer régulièrement les offres et d’envisager éventuellement un changement de contrat si les conditions deviennent plus avantageuses ailleurs.

En conclusion, s’informer et se tenir au courant des évolutions des taux d’intérêt peut véritablement devenir un atout majeur pour vos finances personnelles. Que ce soit pour un achat immobilier ou pour une épargne optimisée, chaque décision éclairée contribuera à sécuriser votre avenir financier.