|

EN BREF

|

L’assurance emprunteur est un élément clé du processus de financement des projets personnels, notamment lors de la souscription d’un crédit immobilier. Bien qu’elle ne soit pas toujours juridiquement obligatoire, les établissements bancaires l’imposent généralement pour se protéger contre les risques de non-remboursement dus à des événements imprévus tels que le décès, l’invalidité ou l’arrêt de travail. Comprendre pourquoi cette assurance est exigée permet non seulement de mieux appréhender les enjeux financiers liés à un prêt, mais aussi d’assurer une tranquillité d’esprit pour l’emprunteur et ses proches en cas de coup dur. Ce article explore les raisons qui rendent souvent cette protection incontournable dans le cadre d’un emprunt.

L’assurance emprunteur, bien qu’elle ne soit pas légalement obligatoire, est souvent exigée par les banques lors de la souscription d’un crédit immobilier. Son rôle principal est de garantir le remboursement du prêt en cas de décès, d’invalidité ou d’incapacité de travail temporaire du l’emprunteur. Dans cet article, nous allons explorer les avantages et les inconvénients associés à cette assurance, afin de mieux comprendre pourquoi elle est si souvent demandée.

Avantages

Le premier avantage de l’assurance emprunteur est la protection financière qu’elle offre tant à l’emprunteur qu’à la banque prêteuse. En cas de sinistre, cette couverture garantit que le capital reste remboursé, évitant ainsi une défaillance de paiement qui pourrait avoir des conséquences financières graves. Ce type de couverture donne également une certaine paix d’esprit à l’emprunteur, en lui permettant d’avoir l’esprit tranquille face aux imprévus de la vie.

De plus, l’assurance emprunteur peut inclure différentes garanties selon les besoins spécifiques de l’emprunteur. Par exemple, les couvertures pour décès, invalidité, et incapacité de travail sont essentielles pour une protection complète. Ces revendications peuvent être ajustées en fonction de la situation personnelle, ce qui permet une certaine flexibilité dans le choix d’une police d’assurance.

Inconvénients

Malgré ses avantages, l’assurance emprunteur présente aussi des inconvénients. Tout d’abord, le coût de cette assurance peut varier considérablement d’un assuré à l’autre, augmentant ainsi le montant total que l’emprunteur devra rembourser. Certains expéditeurs proposent des tarifs très élevés en raison de l’âge ou de l’état de santé des emprunteurs, ce qui peut rendre le crédit moins accessible.

Ensuite, il existe également des restrictions concernant la couverture. Par exemple, certains événements peuvent ne pas être inclus dans le contrat, tels que des maladies préexistantes. Cela peut entraîner des complications au moment de faire une réclamation, laissant l’emprunteur dans l’incertitude. Les emprunteurs doivent donc être vigilants lors de la lecture de l’offre d’assurance pour s’assurer qu’elle répond à leurs besoins spécifiques.

Enfin, bien que l’assurance ne soit pas légalement obligatoire, elle est souvent requise par les banques. Cela peut limiter la possibilité de choix de l’emprunteur lorsque vient le moment de souscrire une assurance. Pour plus d’informations sur la réglementation liée à l’assurance emprunteur, vous pouvez consulter des ressources officielles comme Service-Public.fr ou Gouv.fr.

En conclusion, bien que l’assurance emprunteur ne soit pas strictement obligatoire, elle joue un rôle crucial dans la sécurité financière des emprunteurs. Il est donc essentiel de peser le pour et le contre avant de prendre une décision éclairée.

L’assurance emprunteur est souvent perçue comme une contrainte lors de la souscription d’un crédit immobilier. Pourtant, elle joue un rôle essentiel pour protéger à la fois l’emprunteur et le prêteur. Cet article vise à expliquer pourquoi cette assurance est considérée comme une obligation par les institutions financières et les protections qu’elle offre.

Qu’est-ce que l’assurance emprunteur ?

L’assurance emprunteur est un contrat qui garantit le remboursement du prêt en cas d’événements imprévus tels que le décès, l’invalidité ou un arrêt de travail prolongé. Cela signifie que, si l’emprunteur se trouve dans l’incapacité de rembourser son crédit, l’assurance prendra en charge les paiements restants.

Rôle de l’assurance emprunteur

Le principal objectif de l’assurance emprunteur est de protéger le prêteur contre les risques liés au non-paiement du crédit. En effet, les banques demandent souvent une assurance emprunteur pour s’assurer qu’elles pourront récupérer le montant prêté, même si l’emprunteur rencontre des difficultés financières. Pour en savoir plus sur la protection qu’elle offre, vous pouvez consulter ce lien.

Les garanties proposées

Les principales garanties incluses dans une assurance emprunteur comprennent :

- Décès : Si l’emprunteur décède, l’assurance couvre le remboursement du capital restant dû.

- Perte Totale et Irréversible d’Autonomie (PTIA) : Cette garantie entraîne un remboursement du prêt si l’emprunteur devient totalement dépendant.

- Invalidité et Incapacité de travail : En cas de maladie ou d’accident rendant l’emprunteur incapable de travailler, l’assurance prend en charge les mensualités.

Est-elle obligatoire ?

Bien qu’il n’existe aucune loi qui impose l’assurance emprunteur, les établissements prêteurs l’exigent souvent pour approuver un prêt. Ce n’est pas une contrainte légale, mais plutôt une exigence de sécurité pour le prêteur.

Conséquences en l’absence d’assurance

Sans assurance emprunteur, l’emprunteur risque de se retrouver dans une situation délicate en cas d’imprévu. Par exemple, si un accident entraîne une incapacité de travail prolongée, l’emprunteur pourrait ne pas être en mesure de rembourser son prêt, ce qui peut malheureusement mener à la saisie de son bien.

Choisir son assurance emprunteur

Le choix de l’assurance emprunteur doit être fait avec soin. Il est possible de souscrire une assurance proposée par la banque ou de comparer différentes options disponibles sur le marché. Un comparateur d’assurances pourra vous aider à faire le meilleur choix selon vos besoins.

En somme, bien que l’assurance emprunteur ne soit pas strictement obligatoire par la loi, elle est souvent un passage obligé pour obtenir un financement immobilier. Sa fonction de protection tant pour l’emprunteur que pour le prêteur ne doit pas être sous-estimée. Pour plus de détails sur les spécificités de l’assurance emprunteur, il est recommandé de consulter ce guide complet.

L’assurance emprunteur est un élément clés dans le cadre d’un crédit immobilier. Bien qu’elle ne soit pas toujours légalement obligatoire, les établissements de crédit exigeront souvent sa souscription pour garantir un remboursement en cas d’événements imprévus. Cet article vous permet de comprendre les enjeux de cette assurance, ses fonctions ainsi que les options qui s’offrent à vous.

Qu’est-ce que l’Assurance Emprunteur ?

L’assurance emprunteur est une formule de couverture qui protège le prêteur en cas d’incapacité de l’emprunteur à rembourser le prêt. Elle fait essentiellement partie des garanties demandées par les banques pour se prémunir contre des risques tels que le décès, l’invalidité, ou des arrêts de travail prolongés. En effet, la banque souhaite s’assurer qu’elle pourra récupérer le capital prêté, même si des circonstances imprévues surviennent.

Pourquoi est-elle Considérée comme Obligatoire ?

Bien que la loi n’impose pas d’obligation formelle de souscrire une assurance emprunteur, de nombreux prêteurs rendent cette étape nécessaire pour accorder un crédit. En clair, sans cette assurance, il est rare de pouvoir obtenir une approbation de prêt. Cela soulève la question de la responsabilité financière et des risques auxquels s’expose un emprunteur sans couverture adéquate.

Les Garanties Obligatoires et Optionnelles

Dans la majorité des cas, les garanties auxquelles vous devez souscrire comprennent le risque de décès et de perte totale et irréversible d’autonomie (PTIA). Certaines offres intègrent également des couvertures pour invalidité et incapacité temporaire de travail. Il est impératif de bien comprendre ce que couvre votre assurance afin de s’assurer qu’elle répond à vos besoins.

Changer d’Assurance Emprunteur : Est-ce Possible ?

Vous n’êtes pas coincé avec l’assurance emprunteur que vous avez initialement choisie. Vous pouvez changer d’assurance emprunteur à tout moment, sous certaines conditions. Cela peut vous permettre d’ajuster votre couverture à votre situation actuelle ou de bénéficier de meilleures conditions financières. Pour plus de détails sur les démarches nécessaires, consultez des guides comme celui disponible ici.

En somme, l’assurance emprunteur, bien qu’elle ne soit pas légalement obligatoire, est souvent indispensable pour obtenir un financement. Elle offre une protection essentielle aux emprunteurs ainsi qu’aux prêteurs et permet de sécuriser un projet immobilier. Alors que vous vous apprêtez à demander un crédit, une bonne compréhension de cette assurance peut vous aider à faire des choix éclairés et à naviguer efficacement dans le monde des emprunts.

| Aspect | Importance |

| Garanties offertes | Couvre décès, invalidité, et incapacité de travail, assurant la protection financière de l’emprunteur et de ses proches. |

| Exigence par la banque | Souvent imposée par les établissements prêteurs pour sécuriser le remboursement du prêt en cas de sinistre. |

| Récupération du capital | Permet au prêteur de récupérer le montant prêté, limitant ainsi les risques financiers en cas d’accident. |

| Adaptabilité | Possibilité de choisir une assurance équivalente, offrant la flexibilité de comparer les offres sur le marché. |

| Protection des avoirs | Évite la perte de biens en cas de décès ou d’invalidité, préservant le patrimoine familial. |

| Obligation légale | Pas imposée par la loi, mais requise par les prêteurs pour garantir leur investissement. |

Lorsqu’une banque accorde un crédit, elle prend un risque financier. Pour se protéger, elle exige souvent la souscription d’une assurance emprunteur. Cela peut susciter des interrogations chez les futurs emprunteurs, qui se demandent pourquoi cette assurance est si importante.

Dans un premier temps, l’assurance emprunteur joue un rôle crucial en garantissant le remboursement du prêt en cas de décès, d’invalidité ou d’incapacité de travail. Cette couverture permet de sécuriser à la fois l’emprunteur et la banque. En effet, si l’emprunteur se trouve dans l’impossibilité de rembourser son crédit, l’assurance prend le relais et évite ainsi un potentiel défaut de paiement qui pourrait avoir de lourdes conséquences, tant pour le prêteur que pour la famille de l’emprunteur.

Un témoignage d’une emprunteuse, Sophie, illustre parfaitement ce point. Elle explique : « Lorsque j’ai demandé mon prêt pour acheter ma première maison, j’étais réticente à l’idée de souscrire une assurance. Cependant, ma conseillère m’a expliqué que cela protégerait ma famille au cas où je ne pourrais plus honorer mes engagements. Cela m’a paru tellement logique que j’ai finalement décidé de le faire. »

Il est important de noter que l’assurance emprunteur n’est pas strictement une obligation légale. En effet, aucune loi n’oblige les emprunteurs à s’assurer. Toutefois, la plupart des banques imposent cette condition, ce qui en fait une pratique courante sur le marché immobilier. Cela permet aux banques de réduire leur risque et d’offrir des crédits en toute sécurité.

François, un jeune actif, partage son expérience : « Lorsque j’ai négocié mon crédit immobilier, j’ai pris le temps de comprendre les différentes options d’assurance. J’ai réalisé qu’en changeant d’assurance pour une offre plus adaptée à ma situation, je pouvais non seulement économiser de l’argent, mais également obtenir de meilleures garanties. Cela a été un processus très bénéfique. »

Enfin, il est essentiel de se renseigner sur les différentes garanties couvertes par cette assurance. Les principales protections incluent le décès et la perte totale et irréversible d’autonomie, mais il existe également des options pour protéger en cas d’incapacité de travail ou de maladie. Chacun doit évaluer ses besoins personnels pour choisir l’assurance qui lui convient le mieux.

En conclusion, même si l’assurance emprunteur peut ne pas sembler obligatoire au premier abord, elle est généralement exigée par les établissements financiers. Comprendre cette obligation permet aux emprunteurs de prendre des décisions éclairées tout en assurant leur sécurité financière et celle de leur famille. L’important est de bien se renseigner et de comparer les offres disponibles sur le marché.

L’assurance emprunteur est souvent perçue comme une exigence imposée par les banques lors de la souscription d’un prêt. Bien qu’elle ne soit pas strictement obligatoire par la loi, elle est indispensable dans le cadre de l’octroi de financement pour sécuriser à la fois l’emprunteur et le prêteur. Cet article explore les raisons pour lesquelles cette assurance est un élément clé du processus de crédit, ainsi que les garanties qu’elle offre.

Une couverture essentielle pour le prêteur

L’une des fonctions principales de l’assurance emprunteur est de protéger le prêteur contre les risques de non-remboursement du prêt. En cas de décès, d’invalidité ou d’incapacité de travail prolongée de l’emprunteur, l’assurance garantit le remboursement du capital restant dû. Ces situations peuvent laisser l’emprunteur dans une position financière précaire, rendant ainsi le remboursement du prêt impossible. Par conséquent, l’assurance emprunteur offre une sécurité pour la banque, lui permettant de récupérer son investissement même dans des circonstances défavorables.

Les garanties offertes par l’assurance emprunteur

Lors de la souscription d’une assurance emprunteur, plusieurs garanties sont généralement proposées. Les plus courantes incluent :

- Détails sur le décès : En cas de décès de l’emprunteur, l’assurance rembourse le capital restant dû, libérant ainsi les ayants droit de toute dette.

- Perte totale et irréversible d’autonomie (PTIA) : Cette garantie protège l’emprunteur en cas d’accident ou de maladie le rendant invalide, assurant le paiement du prêt.

- Invalidité temporaire ou incapacité de travail : Elle couvre également les situations d’incapacité temporaire, en fournissant un revenu de remplacement ou en prenant en charge le remboursement des mensualités.

Un avantage pour l’emprunteur

Bien que l’assurance emprunteur soit souvent imposée par les banques, elle présente aussi des avantages considérables pour l’emprunteur. En sécurisant un prêt par le biais de cette assurance, l’emprunteur a la tranquillité d’esprit que ses proches ne seront pas laissés avec une dette à rembourser en cas de malheur. Cela crée un environnement de confiance lors de la prise de décisions financières importantes.

Alternatives à la souscription d’une assurance proposée par la banque

Lorsque vous demandez un prêt immobilier, il est bon de savoir que vous n’êtes pas contraint de souscrire l’assurance proposée par votre banque. Vous avez la possibilité de choisir une autre assurance emprunteur qui pourrait offrir des conditions plus avantageuses. La loi Hamon, par exemple, permet aux emprunteurs de changer leur assurance dans un délai d’un an suivant la signature de leur contrat de prêt. Cela peut mener à des économies significatives et à une couverture plus personnalisée.

En résumé, même si l’assurance emprunteur ne constitue pas une obligation légale, elle est essentielle à la fois pour l’emprunteur et le prêteur. Elle assure une protection contre les imprévus tout en permettant à l’emprunteur de sécuriser son avenant financier et celui de sa famille. Il est donc primordial de bien comprendre les différentes garanties et options disponibles afin de faire un choix éclairé lors de la souscription d’un prêt. En procédant de manière proactive, les emprunteurs peuvent non seulement protéger leurs intérêts, mais également optimiser leurs finances personnelles.

Conclusion : Comprendre l’Assurance Emprunteur et son Obligation

L’assurance emprunteur, bien que non légalement obligatoire, représente une condition sine qua non pour l’octroi de nombreux crédits, notamment le prêt immobilier. En effet, les établissements prêteurs exigent généralement cette couverture pour sécuriser le remboursement du capital en cas de circonstances imprévues telles que le décès, l’invalidité ou un arrêt de travail prolongé. Cette exigence vise à protéger non seulement l’institution financière mais aussi l’emprunteur, garantissant ainsi une tranquillité d’esprit face aux aléas de la vie.

Il est crucial de comprendre que l’assurance emprunteur agit comme un filet de sécurité. En l’absence de cette protection, l’emprunteur pourrait se retrouver dans une situation financière délicate en cas d’incident, entravant sa capacité à rembourser ses dettes. Ainsi, même si cette assurance n’est pas officiellement imposée, elle devient de facto indispensable pour la plupart des emprunteurs souhaitant accéder à un financement dans de bonnes conditions.

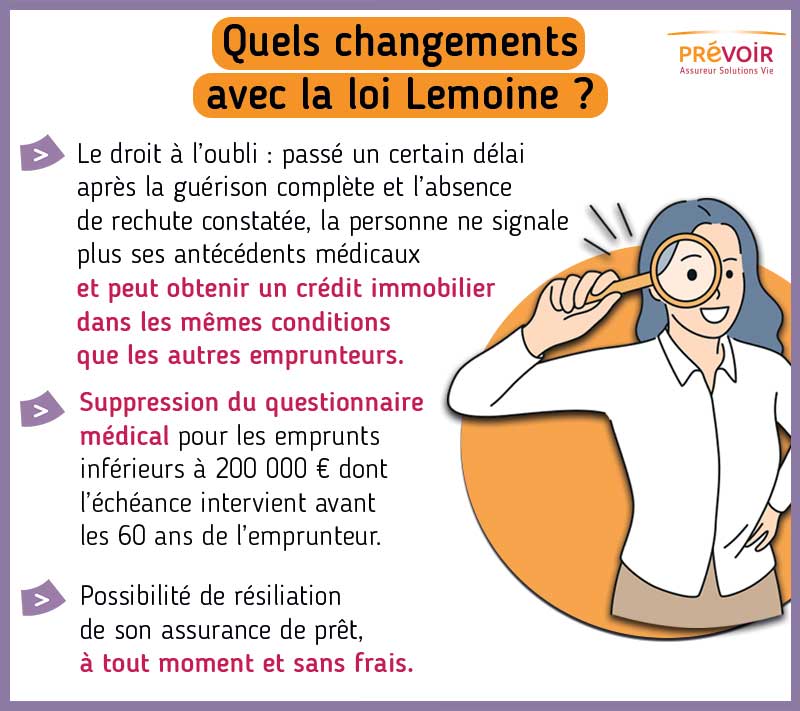

De plus, il est important de savoir que les emprunteurs ont la possibilité de changer d’assurance sans frais, grâce à la loi Lemoine. Cela leur permet de rechercher des offres plus avantageuses dans le cadre de leur contrat d’assurance, afin d’optimiser leur protection tout en potentiellement réduisant leurs coûts. S’informer sur les diverses options et garanties offertes est donc essentiel pour choisir la police d’assurance la plus adaptée à ses besoins.

En conclusion, l’assurance emprunteur est bien plus qu’une simple formalité. Elle est un outil de protection qui permet de sécuriser à la fois le prêteur et l’emprunteur, garantissant que les engagements financiers soient honorés, même dans les moments difficiles. Comprendre son importance et les implications de cette assurance est donc primordial pour tout emprunteur responsable.