|

EN BREF

|

Calculer efficacement son assurance prêt immobilier est une étape cruciale dans le cadre d’un projet d’acquisition. Bien que souvent jugé complexe, ce processus peut être simplifié grâce à des astuces pratiques et des méthodes claires. Comprendre les différentes modalités de calcul, comme la méthode sur le capital restant dû ou sur le capital emprunté, est essentiel pour optimiser le coût de son assurance. Dans cet article, nous vous guiderons à travers les étapes et vous fournirons des conseils avisés pour réduire le montant de votre assurance emprunteur, afin de réaliser des économies significatives sur votre prêt immobilier.

Pour tout emprunteur, maîtriser le coût de l’assurance prêt immobilier est essentiel. En effet, cette dépense peut considérablement influer sur le montant total du crédit. Cet article vous propose un guide pratique pour calculer votre assurance de manière efficace, tout en vous fournissant des astuces et des conseils pour en réduire le coût. Grâce à des méthodes éprouvées et des informations utiles, vous pourrez naviguer dans l’univers de l’assurance emprunteur avec confiance.

Avantages

Calculer votre assurance prêt immobilier vous permet de mieux gérer vos finances. Tout d’abord, vous serez en mesure de comparer les différentes offres, ce qui pourrait vous faire économiser significativement. En effet, en utilisant des outils comme les simulateurs en ligne, vous pouvez facilement estimer le coût de l’assurance en fonction de votre profil et de vos besoins spécifiques.

Un autre avantage réside dans la possibilité de personnaliser votre contrat. Par exemple, en ajustant le niveau de couverture ou en optant pour des garanties adaptées à votre situation, vous pouvez optimiser le montant de votre prime d’assurance. De plus, le recours à des options comme la délégation d’assurance peut également offrir des taux plus compétitifs que ceux proposés par votre banque.

Inconvénients

De plus, bien que la délégation d’assurance présente des avantages financiers, elle peut également impliquer un processus de souscription plus long, avec des exigences administratives supplémentaires, comme le remplissage d’un questionnaire médical. Cela peut s’avérer complexe pour certaines personnes, notamment celles qui ont des antécédents médicaux.

Conseils Pratiques

Pour conclure, il est crucial de bien s’informer avant de s’engager. N’hésitez pas à consulter les différentes options, à comparer les offres sur des sites spécialisés, et à lire attentivement les conditions des contrats. Des ressources, telles que celles fournies par ce lien, peuvent vous guider dans votre choix.

Enfin, pensez à renégocier votre assurance afin de bénéficier des meilleures conditions possibles au cours de la durée de votre prêt.

Comprendre et calculer votre assurance prêt immobilier peut sembler complexe, mais avec les bonnes informations et astuces, ce processus devient plus accessible. Ce guide vous permettra d’explorer les méthodes de calcul, les divers facteurs influençant le coût de votre assurance, ainsi que des conseils pratiques pour réduire cette dépense incontournable lors de la souscription d’un crédit immobilier.

Les méthodes de calcul de l’assurance

Lorsque vous souscrivez une assurance prêt immobilier, il est essentiel de savoir qu’il existe principalement deux méthodes de calcul qui influencent le coût de votre assurance :

La méthode sur le capital emprunté

Cette méthode consiste à calculer le coût de l’assurance sur la base du montant initial du prêt. Ainsi, pendant toute la durée de l’emprunt, le coût de l’assurance reste identique, ce qui peut permettre une planification budgétaire plus simple.

La méthode sur le capital restant dû

À l’inverse, la méthode du capital restant dû implique que le coût de votre assurance diminue proportionnellement à l’amortissement de votre prêt. À chaque échéance, le montant de l’assurance décroît, ce qui peut considérablement réduire le coût total sur la durée de l’emprunt. Cette méthode est plus avantageuse sur le long terme, car elle reflète mieux la réalité de votre situation financière au fil des remboursements.

Facteurs influençant le coût de l’assurance

Plusieurs éléments peuvent impacter le montant de votre assurance emprunteur. Parmi eux, on trouve :

L’âge de l’emprunteur

Le coût de l’assurance peut varier en fonction de l’âge. En effet, plus l’emprunteur est jeune, généralement plus le coût de l’assurance est faible, car les risques de maladie ou de décès sont moins élevés.

La santé de l’emprunteur

Le questionnaire médical lors de la souscription permet à l’assureur d’évaluer les risques liés à la santé de l’emprunteur. Un état de santé considéré comme « à risque » peut entraîner une augmentation significative du tarif de l’assurance.

Le montant du prêt

Évidemment, le montant emprunté joue un rôle clé dans le calcul. Plus le prêt est élevé, plus le tarif de l’assurance sera proportionalement élevé, surtout avec la méthode sur le capital emprunté.

Astuces pour réduire le coût de votre assurance

Il existe plusieurs méthodes pour diminuer le coût de votre assurance prêt immobilier. Voici quelques suggestions :

Négocier avec votre banque

La négociation avec votre établissement bancaire peut parfois aboutir à des remises substantielles. Ne laissez pas passer cette opportunité et n’hésitez pas à faire jouer la concurrence.

Recourir à une délégation d’assurance

La délégation d’assurance vous permet de choisir une assurance différente de celle proposée par votre banque. Cela peut souvent vous faire économiser de l’argent tout en maintenant les mêmes garanties.

Adapter les garanties à votre profil

Il est crucial d’ajuster les garanties de votre contrat selon vos besoins et votre profil. Une surestimation des garanties peut entraîner un coût inutilement élevé.

Utiliser des outils de simulation

Pour obtenir une estimation précise de votre assurance emprunteur, des outils de simulation en ligne, tels que ceux proposés par Empruntis ou Meilleurtaux, peuvent être d’une grande aide. En entrant vos informations, vous pourrez avoir une idée claire des coûts impliqués.

Calculer efficacement votre assurance prêt immobilier ne doit pas être un casse-tête. En utilisant les méthodes appropriées, en tenant compte des facteurs influents et en appliquant des astuces pour réduire les coûts, vous pourrez optimiser votre contrat d’assurance. Pour plus de détails sur les différents aspects des assurances, n’hésitez pas à consulter des ressources utiles comme les avis sur Generali ou d’autres astuces pratiques. En fin de compte, la clé est de s’informer et d’agir en conséquence pour bénéficier des meilleures conditions.

L’assurance de prêt immobilier est un élément essentiel à considérer lors de la souscription d’un emprunt. Apprendre à calculer votre assurance prêt immobilier de manière efficace peut vous permettre de réaliser des économies significatives. Cet article propose des conseils pratiques et des astuces pour vous aider à mieux comprendre les différentes méthodes de calcul et à choisir la meilleure option adaptée à votre situation.

Les méthodes de calcul de l’assurance prêt immobilier

Il existe principalement deux méthodes pour déterminer le coût de votre assurance de prêt immobilier : la méthode sur le capital restant dû et celle sur le capital emprunté. La première méthode, plus courante, calcule le coût de l’assurance sur la base du montant restant à rembourser de votre emprunt. Cela signifie que le coût de l’assurance diminue au fil du temps, en fonction de l’amortissement du capital.

La seconde méthode, quant à elle, se base sur le montant total emprunté. Cela implique que le coût de l’assurance reste constant durant toute la durée du prêt. Il est donc crucial d’évaluer quelle méthode vous convient le mieux en fonction de votre profil financier et de vos objectifs à long terme.

Comprendre la quotité de l’assurance

La quotité de l’assurance de prêt immobilier est également un facteur déterminant dans le calcul de votre assurance. Elle représente le pourcentage du capital qui est couvert par l’assurance en cas de décès ou d’incapacité. Pour une couverture optimale, il est recommandé d’assurer votre prêt au minimum à 100 %, garantissant ainsi que le montant du prêt soit remboursé en cas d’imprévu.

Pour en savoir plus sur ce sujet, vous pouvez consulter ce lien sur la quotité de l’assurance.

Astuces pour réduire le coût de votre assurance de prêt

Il existe plusieurs astuces pour réduire le coût de votre assurance emprunteur. L’une des plus efficaces consiste à négocier directement avec votre banque. Vous pouvez également envisager une délégation d’assurance, qui vous permet de souscrire une assurance auprès d’un autre assureur que celui proposé par votre banque. Cela pourrait être une option plus compétitive en termes de tarifs et de garanties.

Adapter les garanties à votre profil est également essentiel. Réévaluer vos besoins et ajuster la couverture peut vous permettre d’économiser. Par exemple, si vous êtes jeune et en bonne santé, une couverture minimum pourrait suffire.

Utiliser des simulateurs et des calculateurs en ligne

Pour faciliter le calcul de votre assurance prêt immobilier, il est conseillé d’utiliser des simulateurs et des calculateurs en ligne. Ces outils peuvent vous aider à estimer le montant de votre assurance en fonction de divers critères comme l’âge, le montant du prêt et la durée. Par exemple, vous pouvez consulter des calculatrices sur des sites tels que Solutis pour effectuer des simulations personnalisées.

En résumé, bien comprendre le fonctionnement et les méthodes de calcul de votre assurance prêt immobilier est primordial pour faire les meilleurs choix. Prenez le temps d’évaluer votre situation, d’explorer différentes options et de comparer les offres disponibles pour s’assurer que vous obtenez la couverture la plus avantageuse au meilleur prix. N’oubliez pas d’accéder à des guides complets comme ceci pour orienter vos décisions.

| Axe de Comparaison | Détails |

| Méthode de calcul | Capitale emprunté ou capital restant dû |

| Facteurs influents | Âge, état de santé, montant du prêt |

| Options d’assurance | Délégation d’assurance ou contrat proposé par la banque |

| Pourcentage de couverture | Assurer au minimum 100 % du capital |

| Coût moyen | Environ 0,2 % à 0,5 % du montant emprunté par an |

| Astuce 1 | Négocier avec votre banque |

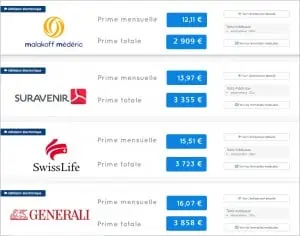

| Astuce 2 | Comparer les offres et utiliser un comparateur |

| Frais annexes | Attention aux frais de dossier et frais médicaux |

| Loi Lemoine | Permet de changer d’assurance à tout moment |

| Assurance en cas de maladie | Important de lire les conditions pour éviter les surprises |

Témoignages sur le calcul de l’assurance prêt immobilier : guide et astuces

Lorsque l’on envisage un prêt immobilier, la question de l’assurance emprunteur se pose inévitablement. Récemment, j’ai décidé de me plonger dans le sujet pour comprendre comment calculer efficacement le coût de cette assurance, et je souhaitais partager mon expérience avec vous.

Tout d’abord, j’ai découvert qu’il existe plusieurs méthodes de calcul de l’assurance de prêt immobilier. L’une des plus réputées est la méthode basée sur le capital restant dû. Pour moi, cela a été une révélation. En fait, plus je rembourse mon prêt, moins le coût de l’assurance diminue, ce qui en soi peut représenter une économie significative sur le long terme.

Ensuite, il est crucial de prendre en compte la quotité de l’assurance. J’ai appris qu’il est recommandé d’assurer son prêt au minimum à 100 %. En d’autres termes, il est essentiel de protéger l’intégralité du montant emprunté. Cela me rassurait de savoir que mes proches seraient couverts en cas d’imprévu.

En cherchant à optimiser le coût de mon assurance, j’ai également découvert des astuces pratiques. Par exemple, la délégation d’assurance est une option que j’ai envisagée. Elle permet souvent de bénéficier de tarifs plus intéressants en dehors de l’établissement emprunteur. J’ai donc commencé à comparer les offres d’assurance disponibles sur le marché, et j’ai réalisé que cela peut faire une grande différence.

Une autre technique que j’ai adoptée est de négocier avec la banque. En exposant mes besoins et en montrant que j’avais fait mes recherches, j’ai réussi à obtenir un taux d’assurance inférieur. Il ne faut jamais sous-estimer le pouvoir de la négociation dans ce domaine !

Enfin, j’ai aussi réfléchi à l’importance de personnaliser les garanties en fonction de mon profil. En étudiant mes options de couverture, j’ai pu adapter mon assurance à mes besoins spécifiques, ce qui m’a permis d’économiser encore davantage.

En conclusion, le calcul de l’assurance prêt immobilier ne doit pas être pris à la légère. Grâce à mes recherches et à ces astuces pratiques, j’ai pu établir un plan financier plus solide, tout en réduisant le coût de mon assurance. Je recommande vivement à tous ceux qui envisagent un prêt immobilier d’explorer ces options et de prendre le temps de comparer les offres pour réaliser des économies notables.

Calculer votre assurance prêt immobilier est une étape cruciale dans le processus de financement. Une bonne compréhension des différents facteurs et méthodes de calcul peut vous aider à optimiser le coût de votre assurance. Dans cet article, nous vous présentons un guide complet et des astuces pratiques pour maîtriser le calcul de votre assurance emprunteur, vous permettant ainsi de faire des choix éclairés.

Les bases du calcul de l’assurance prêt immobilier

Avant de vous lancer dans le calcul de votre assurance emprunteur, il est essentiel de comprendre les principes fondamentaux. Le coût de l’assurance se fonde généralement sur deux méthodes principales :

1. La méthode sur le capital emprunté

Cette méthode consiste à calculer le coût de l’assurance sur la totalité du capital emprunté. Le montant de l’assurance reste constant pendant toute la durée du prêt. Bien que ce soit une approche simple, elle peut s’avérer plus coûteuse sur le long terme, surtout si vous remboursez votre prêt progressivement.

2. La méthode sur le capital restant dû

Cette technique ajuste le coût de l’assurance à chaque échéance en fonction du capital qui reste à rembourser. Ainsi, plus vous remboursez votre prêt, moins vous paierez d’assurance. Cette option est souvent perçue comme plus avantageuse, car elle peut diminuer significativement le coût global de l’assurance sur la durée du prêt.

Éléments influençant le coût de l’assurance

Différents critères peuvent également influencer le taux et le coût de votre assurance prêt immobilier. Voici quelques éléments à prendre en considération :

1. L’âge de l’emprunteur

L’âge au moment de la souscription peut avoir un impact significatif sur le coût de l’assurance. En général, plus vous êtes jeune, moins votre prime sera élevée. En revanche, les emprunteurs plus âgés peuvent faire face à des tarifs plus élevés, du fait d’un risque accru de sinistre.

2. Le profil de santé

Les assureurs prennent en compte l’état de santé de l’emprunteur mediante un questionnaire médical. Les assurances peuvent exiger des garanties additionnelles pour les personnes présentant des risques de santé élevés, augmentant ainsi le coût total de leur assurance.

Astuces pour réduire le coût de votre assurance emprunteur

Il existe plusieurs stratégies pour diminuer le coût de votre assurance prêt immobilier. En voici quelques-unes :

1. Négocier avec votre banque

Vous avez la possibilité de discuter et de négocier le coût de votre assurance directement avec votre banque. Parfois, un simple dialogue peut aboutir à des offres plus avantageuses.

2. Opter pour la délégation d’assurance

Depuis la loi Lemoine, il est possible de choisir une assurance autre que celle proposée par la banque. Cela vous permet de comparer les différentes offres et potentiellement de trouver un contrat moins cher.

3. Adapter les garanties

Il est crucial d’opter pour des garanties adaptées à votre profil. Évitez de payer pour des couvertures inutiles qui ne correspondent pas à votre situation personnelle.

Calculer votre assurance prêt immobilier peut sembler complexe à première vue, mais en comprenant les méthodes de calcul et les éléments qui influencent le coût, vous serez mieux équipé pour faire des choix éclairés. En utilisant les astuces partagées dans ce guide, vous pouvez réduire le coût de votre assurance tout en garantissant une couverture appropriée pour votre prêt. N’oubliez pas qu’une bonne préparation et comparaisons des offres peuvent faire une réelle différence dans votre budget.

Conclusion : Maîtriser le Calcul de Votre Assurance Prêt Immobilier

Pour conclure, comprendre comment calculer efficacement votre assurance prêt immobilier est essentiel pour optimiser vos finances. Le coût de cette assurance peut varier considérablement d’un emprunteur à l’autre, en fonction de plusieurs facteurs, notamment l’âge, l’état de santé et le montant du prêt. En ayant connaissance de ces éléments, vous serez mieux armé pour faire un choix éclairé qui ne pèse pas trop sur votre budget.

Il est crucial de tenir compte des différentes méthodes de calcul. Choisir entre le capital restant dû ou le capital emprunté peut avoir un impact significatif sur le coût total de votre assurance. Une approche réfléchie vous aidera à choisir la méthode qui convient le mieux à votre situation financière. De plus, n’hésitez pas à explorer les options de délégation d’assurance, qui vous permettent de comparer les offres disponibles sur le marché et potentiellement réduire vos coûts.

Enfin, il existe plusieurs astuces pour diminuer le coût de votre assurance emprunteur. La négociation avec votre banque, l’adaptation des garantie en fonction de votre profil ou encore l’utilisation de simulateurs en ligne sont autant de stratégies à envisager. En mettant en pratique ces conseils, vous pourrez non seulement économiser sur votre assurance, mais aussi vous garantir une protection adéquate pour votre prêt immobilier.

En somme, en vous informant et en prenant des décisions éclairées, vous pourrez maîtriser le coût de votre assurance prêt immobilier et ainsi améliorer votre situation financière à long terme. N’attendez plus pour mettre en œuvre ces astuces et calculs essentiels, car une gestion proactive est la clé d’une vie financière saine.

FAQ sur le calcul de l’assurance prêt immobilier

Comment est calculé le taux d’une assurance de prêt immobilier ? Le taux d’une assurance de prêt immobilier est généralement calculé sur la base du capital emprunté ou du capital restant dû. Ces méthodes influencent le coût de l’assurance tout au long de la durée du prêt.

Quelles sont les méthodes de calcul du coût de l’assurance emprunteur ? Il existe principalement deux méthodes de calcul : la méthode sur le capital restant dû, où le montant de l’assurance diminue avec le temps, et la méthode sur le capital emprunté, où le montant reste constant.

Quels sont les moyens de réduire le coût de mon assurance de prêt ? Vous pouvez réduire le coût de votre assurance en négociant avec votre banque, en optant pour une délégation d’assurance, ou en adaptant les garanties à votre profil.

Qu’est-ce que la délégation d’assurance ? La délégation d’assurance vous permet de choisir une assurance externe à celle proposée par votre banque. Cela peut souvent vous faire réaliser des économies substantielles.

Comment la loi Lemoine impacte-t-elle mon assurance emprunteur ? La loi Lemoine facilite le changement d’assurance à tout moment, vous permettant d’accéder à des offres plus compétitives et adaptées à vos besoins.

Quel est le coût moyen d’une assurance prêt immobilier ? Le coût moyen de l’assurance prêt immobilier varie en fonction de nombreux facteurs, tels que l’âge de l’emprunteur, son état de santé, et le montant emprunté. Il est recommandé de faire des simulations pour obtenir une estimation précise.

Est-ce possible de calculer le montant de l’assurance d’un prêt immobilier en ligne ? Oui, de nombreux outils en ligne, comme des simulateurs, vous permettent de calculer facilement le montant de l’assurance en entrant vos données spécifiques.

Quelles sont les garanties indispensables pour mon assurance de prêt ? Les garanties essentielles incluent généralement le décès et l’invalidité. Il est crucial d’adapter ces garanties en fonction de votre situation personnelle pour garantir une couverture adéquate.

Comment puis-je obtenir des conseils personnalisés pour mon assurance de prêt ? Il est conseillé de consulter des professionnels en finance personnelle ou des courtiers en assurance qui peuvent vous offrir des conseils adaptés à votre situation et vous aider à faire le meilleur choix.

Quels documents sont nécessaires pour souscrire une assurance prêt immobilier ? Pour souscrire une assurance, vous aurez généralement besoin de fournir des documents tels que votre acte de propriété, des informations sur votre salaire, et éventuellement un questionnaire médical.