|

EN BREF

|

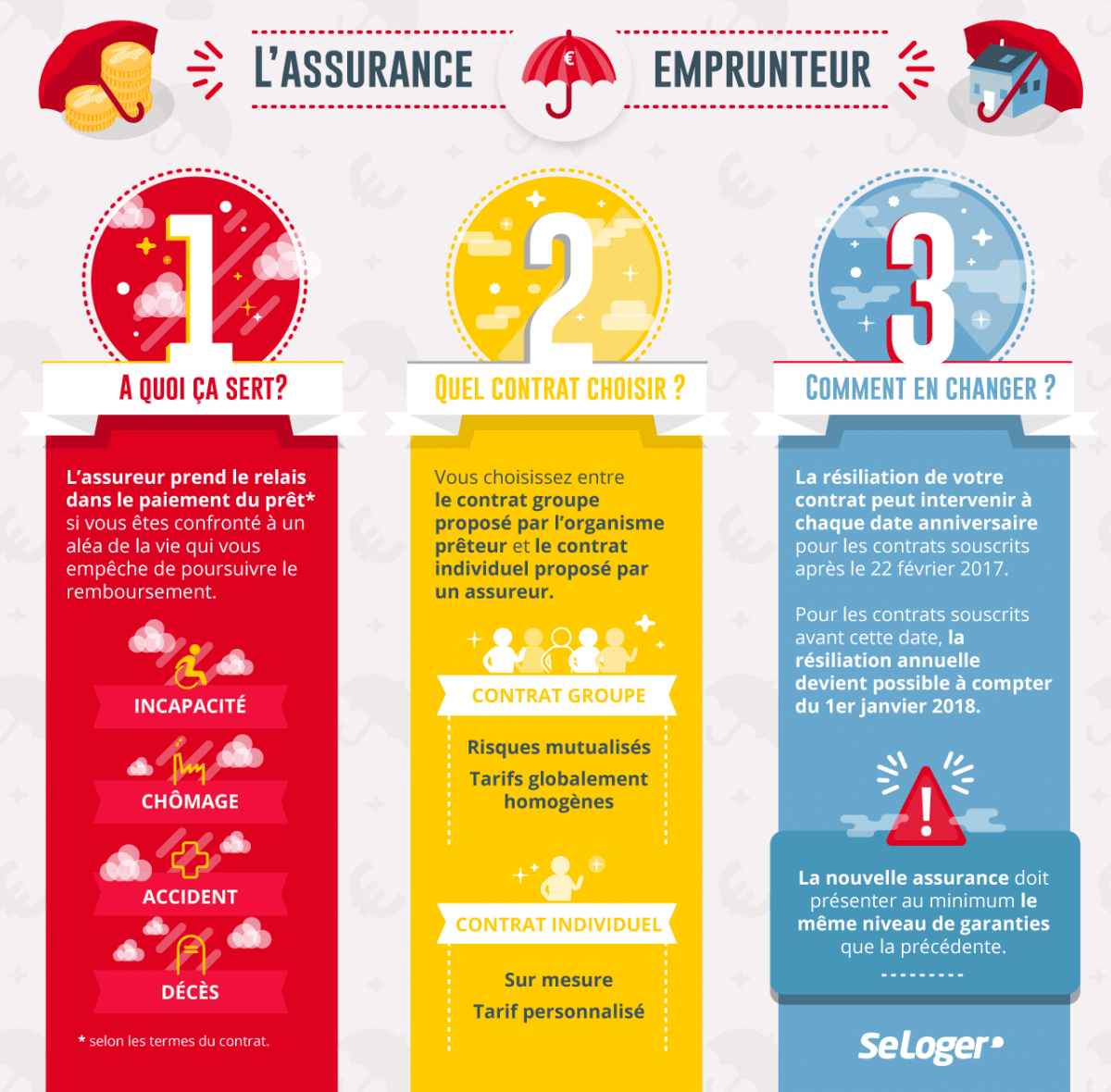

L’assurance emprunteur est un élément essentiel lors de la souscription d’un prêt immobilier. Parmi les acteurs du marché, Cardif se distingue par ses offres variées et ses garanties adaptées. Cependant, il est crucial d’analyser les avantages et inconvénients associés à cette assurance. Dans cet article, nous allons explorer les différents aspects de l’avis concernant l’assurance emprunteur de Cardif, afin d’aider les futurs emprunteurs à faire un choix éclairé et à optimiser leurs garanties tout en maîtrisant leur budget.

L’assurance emprunteur proposée par Cardif est un élément essentiel à considérer lors de la souscription d’un prêt immobilier. Dans cet article, nous allons examiner en détail les avantages et les inconvénients de cette assurance, afin d’éclairer ceux qui souhaitent se lancer dans la réalisation de leur projet immobilier. Grâce à des garanties modifiables et un tarif compétitif, Cardif attire de nombreux emprunteurs. Cependant, il est également crucial de peser les limites et conditions associés à ces offres.

Avantages

Des garanties adaptées

Cardif se distingue par ses garanties modulables qui permettent aux emprunteurs de personnaliser leur couverture selon leur situation personnelle. Les options disponibles, telles que la garantie décès ou l’invalidité, offrent une sécurité maximale en cas de coup dur. Ainsi, les emprunteurs peuvent choisir des solutions qui correspondent réellement à leurs besoins et à leur profil d’assuré.

Des économies potentielles

Un autre atout considérable de l’assurance emprunteur Cardif réside dans la possibilité de réaliser des économies significatives. Grâce à ses offres attractives, le coût de l’assurance peut être optimisé, permettant d’économiser jusqu’à 10 000 euros au cours du remboursement d’un prêt. Ces économies sont d’autant plus intéressantes lorsqu’elles sont couplées à un devis en ligne, simple, rapide et sans engagement, comme proposé par Cardif.

Inconvénients

Complexité des options

Cependant, la diversité des options peut également mener à une certaine complexité. Les emprunteurs doivent être attentifs lors de la sélection de leur contrat d’assurance afin de ne pas se retrouver avec des garanties inadaptées. Une compréhension approfondie des différents types de couverture, notamment les exclusions de garanties ou les plafonds d’indemnisation, est indispensable pour éviter des déconvenues ultérieures.

Révisions des conditions

Il est également essentiel de considérer que les conditions de l’assurance peuvent être révisées, impactant ainsi le coût total de l’assurance. Les emprunteurs doivent se maintenir informés des évolutions possibles des tarifs ou des garanties et être vigilants lors des renouvellements ou des modifications de contrat. De plus, la loi Bourquin permet de changer d’assurance, mais cela nécessite une bonne maîtrise du marché actuel pour prendre une décision éclairée.

Pour en savoir plus sur les différents aspects de l’assurance emprunteur, les emprunteurs peuvent consulter les nombreuses ressources en ligne, notamment les offres de Cardif et les analyses comparatives. Ce faisant, ils seront mieux préparés pour choisir une assurance qui leur convient tout en répondant à leurs attentes financières.

Dans cet article, nous vous proposons une analyse approfondie sur l’assurance emprunteur de Cardif. Nous examinerons les différents avantages qu’elle offre ainsi que les inconvénients à prendre en compte pour permettre aux futurs emprunteurs de faire un choix éclairé.

Les avantages de l’assurance emprunteur Cardif

L’assurance emprunteur de Cardif se distingue par plusieurs atouts notables. En premier lieu, elle propose des garanties adaptées telles que la couverture en cas de décès, d’invalidité ou d’incapacité de travail. Ces protections sont essentielles pour sécuriser l’emprunt et protéger les proches de l’assuré.

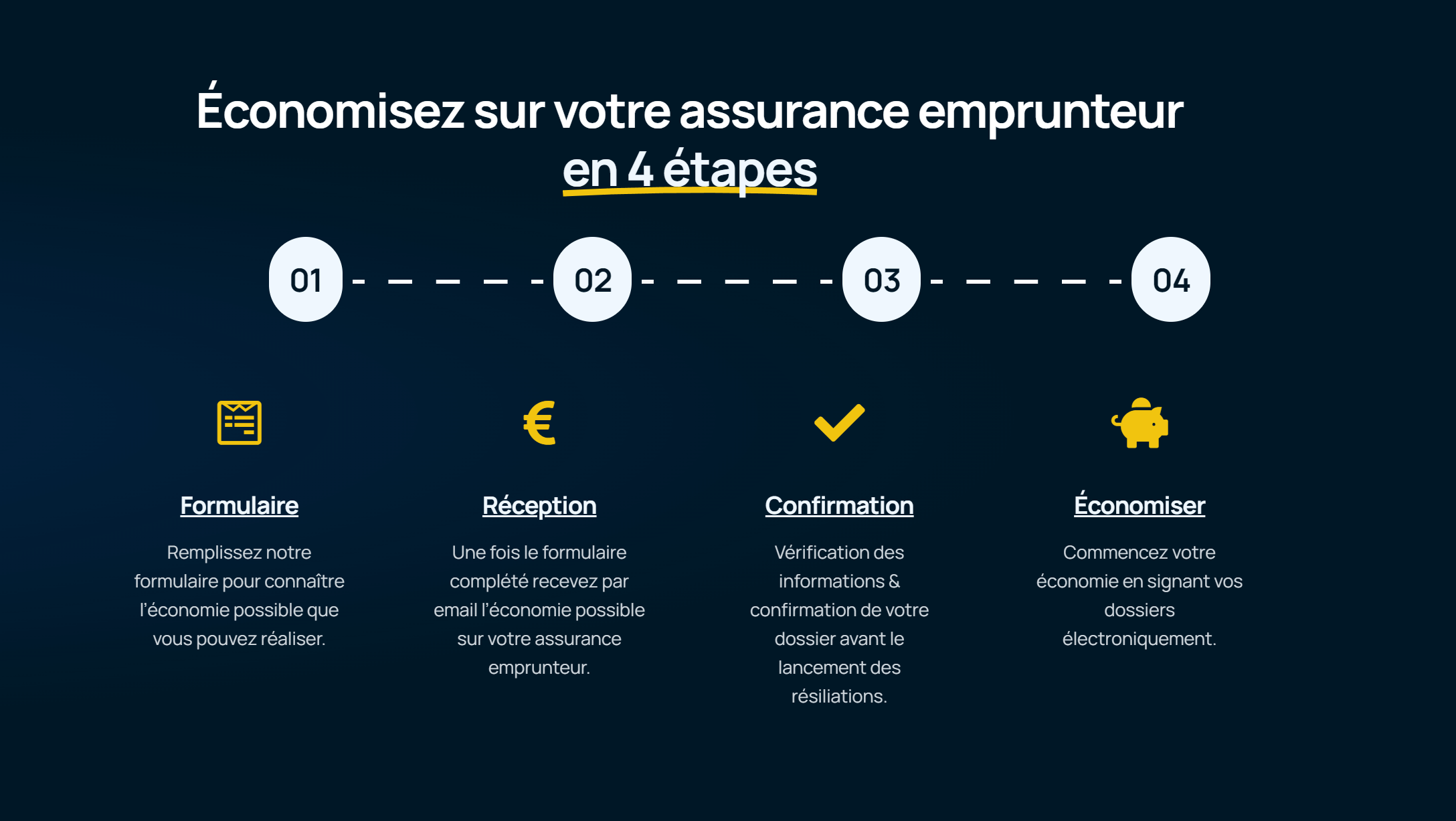

De plus, Cardif facilite l’accès à ses services avec un devis en ligne, rapide et sans engagement. Cela permet une meilleure personnalisation de la couverture en fonction des besoins spécifiques de chaque emprunteur. Grâce à ce système, il est possible de réaliser des économies importantes sur le coût global de l’assurance emprunteur, pouvant atteindre jusqu’à 10 000 € sur la durée de l’emprunt.

Les inconvénients de l’assurance emprunteur Cardif

Malgré ses nombreux atouts, l’assurance emprunteur de Cardif présente également quelques inconvénients. L’un des principaux inconvénients est la complexité des contrats. Les nombreuses options et formules peuvent parfois prêter à confusion, rendant le choix difficile pour les consommateurs peu familiarisés avec ce type de produit.

En outre, certains témoignages d’utilisateurs soulignent la difficulté à obtenir des remboursements en cas de sinistre. Il est donc crucial de bien lire les conditions générales et de s’informer sur le processus de réclamation avant de souscrire.

Une analyse des garanties proposées

Cet aspect est fondamental dans le choix d’une assurance emprunteur. Cardif propose des garanties variées telles que la garantie décès, l’invalidité permanente et la perte totale et irréversible d’autonomie (PTIA). Pour en savoir plus sur ces garanties, vous pouvez consulter cette page sur les notions clés de l’assurance de prêt immobilier.

Comment procéder au changement d’assurance emprunteur

Il est également important de comprendre que les emprunteurs ont la possibilité de changer d’assurance au cours de leur prêt. Cela peut s’avérer avantageux en raison des évolutions de tarifs ou de conditions plus favorables. Pour plus d’informations sur cette démarche, consultez notre guide sur comment changer son assurance de prêt immobilier ; toutes les étapes y sont détaillées.

Pour conclure, l’assurance emprunteur de Cardif présente à la fois des atouts indéniables et des limites qui doivent être prises en compte. Une analyse approfondie des garanties, des conditions générales, ainsi qu’une réflexion sur votre profil d’emprunteur vous permettront de prendre une décision éclairée. Pour plus de détails, n’hésitez pas à consulter les avis d’autres emprunteurs sur le site Empruntis ou à visiter la page officielle de Cardif.

Le choix d’une assurance emprunteur est une étape cruciale lors de la souscription d’un prêt immobilier. Parmi les options disponibles sur le marché, Cardif Assurance Emprunteur se distingue par ses garanties et ses prix. Cet article examine en détail les avantages et les inconvénients associés à cette assurance, permettant aux futurs emprunteurs de faire un choix éclairé.

Les avantages de l’assurance emprunteur Cardif

Cardif Assurance Emprunteur propose plusieurs garanties adaptées aux différents profils d’emprunteurs. Parmi ces garanties, on retrouve la couverture en cas de décès, d’invalidité, ainsi que des options liées à la perte d’autonomie. Cette diversité permet aux clients de choisir une formule qui correspond à leurs besoins spécifiques.

Un autre point fort de Cardif est sa possibilité d’économies significatives sur le coût de l’assurance. En effet, les emprunteurs peuvent potentiellement économiser jusqu’à 10 000 € grâce à des devis en ligne simples et rapides, sans engagement. Ce caractère accessible attire de nombreux assurés souhaitant optimiser leur budget tout en étant bien protégés.

Les inconvénients de l’assurance emprunteur Cardif

Malgré ses bénéfices, Cardif Assurance Emprunteur présente également certains inconvénients. Par exemple, il existe des restrictions dans certaines garanties. Les conditions d’éligibilité peuvent varier et les emprunteurs doivent être attentifs aux critères à remplir pour bénéficier de la couverture souhaitée.

De plus, bien que les devis en ligne soient une option rapide, il peut être utile de se rendre en agence ou de contacter un conseiller. Une analyse approfondie de l’assurance est nécessaire pour comprendre toutes les clauses et modalités du contrat, ce qui peut être laborieux pour les personnes moins familières avec ces démarches.

Comment évaluer votre besoin en assurance emprunteur?

Avant de souscrire une assurance avec Cardif, il est essentiel de bien évaluer votre profil d’emprunteur. Considérez des éléments tels que votre âge, votre profession, le montant de votre emprunt et la durée de celui-ci. Ces facteurs influenceront non seulement le coût de l’assurance, mais également le choix des garanties à privilégier.

Pour approfondir la question de la quotité d’assurance emprunteur, consultez des ressources dédiées pour faire le meilleur choix, telles que celles disponibles sur ce lien.

Avis et retours d’expérience des utilisateurs

Les retours d’expérience concernant Cardif Assurance Emprunteur sont très variés, allant des éloges sur le service client aux critiques sur des délais de traitement. Pour avoir une idée précise de la qualité de cette assurance, il est judicieux de consulter les avis d’autres clients. Des plateformes comme Opinion Assurances peuvent s’avérer précieuses pour obtenir des avis objectifs sur ce service.

Enfin, pour une vision complète des options que propose Cardif, n’hésitez pas à visiter leur site officiel à l’adresse suivante: Cardif Assurance Emprunteur.

| Critères | Détails |

| Garantie décès | Protection des proches en cas de décès de l’assuré. |

| Invalidité | Couvre la Perte Totale et Irréversible d’Autonomie (PTIA) et l’Invalidité Permanente Totale. |

| Tarifs compétitifs | Possibilité de réaliser des économies pouvant aller jusqu’à 10 000 €. |

| Formules modulables | Options variées permettant d’adapter son contrat à ses besoins. |

| Accès en ligne | Devis simple et rapide sans engagement via internet. |

| Risque d’exclusion | Certains profils peuvent être exclus des garanties, notamment en cas de santé préexistante. |

| Complexité des contrats | Des détails dans les conditions générales peuvent être difficiles à comprendre. |

| Contrats à long terme | Engagements pouvant être lourds sur une longue période. |

| Transparence | Les avis clients varient sur la clarté des informations fournies lors de la souscription. |

De nombreux emprunteurs évaluent l’offre de Cardif Assurance Emprunteur et plusieurs témoignages témoignent des perceptions variées. Pour commencer, un premier point souvent salué concerne la flexibilité des contrats. De nombreux utilisateurs apprécient la possibilité de choisir parmi diverses formules modulables, leur permettant d’adapter leur couverture selon leurs besoins spécifiques.

Ceux qui optent pour l’assurance emprunteur Cardif rapportent aussi des économies substantielles, atteignant parfois jusqu’à 10 000 € sur le coût total de leur emprunt. Cette caractéristique semble séduire de nombreux emprunteurs soucieux de gérer au mieux leur budget durant la durée du prêt immobilier.

Cependant, certains témoignages mettent en lumière des inconvénients. Par exemple, la complexité des garanties proposées peut parfois dérouter les futurs assurés. Face à la multitude d’options, certains emprunteurs estiment qu’un accompagnement plus personnalisé devrait être offert pour mieux comprendre les implications de chaque garantie, tels que l’Invalidité Permanente Totale ou la Perte Totale et Irréversible d’Autonomie.

Un autre point soulevé par les utilisateurs est l’accessibilité des devis, qui, bien que réputée simple et rapide, ne garantit pas toujours la transparence souhaitée. Les emprunteurs ont exprimé un besoin de clarifications quant aux conditions et à la couverture réelle des garanties souscrites.

En résumé, si la Cardif Assurance Emprunteur semble séduire de nombreux emprunteurs par ses avantages en termes de flexibilité et d’économies, des nuances doivent être prises en compte. La compréhension des garanties et la demande d’un accompagnement personnalisé apparaissent comme des éléments clés à garder en tête lors de la souscription. Il est donc essentiel de peser le pour et le contre avant d’opter pour cette assurance afin de faire un choix éclairé.

L’assurance emprunteur proposée par Cardif se distingue par ses garanties variées et ses options modulables. En 2024, elle est devenue une option prisée pour protéger les emprunteurs lors de prêts immobiliers. Cet article détaille les avantages et inconvénients liés à cette assurance, facilitant ainsi la prise de décision pour les futurs souscripteurs.

Les avantages de l’assurance emprunteur Cardif

La première force de l’assurance emprunteur de Cardif réside dans ses garanties adaptées. Ces garanties incluent la couverture en cas de décès, d’invalidité permanente totale (IPT) et de perte totale et irréversible d’autonomie (PTIA). Ces options permettent aux assurés de bénéficier d’une protection complète face aux aléas de la vie, garantissant ainsi la sécurité financière de leurs proches en cas de coup dur.

Un autre atout important est la possibilité de réaliser des économies significatives, allant jusqu’à 10 000 € grâce à des tarifs compétitifs et des devis en ligne accessibles. Cela permet aux emprunteurs de choisir une couverture adéquate sans sacrifier leur budget. La simplicité du processus de devis en ligne est un plus indéniable, facilitant la comparaison avec d’autres offres du marché.

Des formules modulables pour chaque profil

Cardif offre des formules modulables, permettant aux emprunteurs de négocier leurs garanties en fonction de leur situation personnelle. Qu’il s’agisse du montant de l’emprunt, de la durée ou des spécificités liées à l’âge ou à la profession, chaque individu peut trouver une option sur mesure. Cette flexibilité est un avantage non négligeable, surtout dans un contexte où les besoins varient d’une personne à l’autre.

En outre, les contrats incluent des options supplémentaires qui peuvent être intégrées selon les préférences et les besoins individuels. Par exemple, il est possible d’ajouter des couvertures contre l’incapacité de travail ou des protections spécifiques pour les professions à risque, permettant aux emprunteurs d’optimiser leur sécurité financière.

Les inconvénients de l’assurance emprunteur Cardif

Malgré ses nombreux avantages, l’assurance emprunteur de Cardif présente aussi des inconvénients. L’un des principaux reproches concerne les conditions d’éligibilité qui peuvent s’avérer restrictives. En effet, certains profils d’emprunteurs, notamment ceux présentant des antécédents médicaux, peuvent rencontrer des difficultés à obtenir une couverture. Il est donc crucial de bien comprendre les conditions avant de souscrire.

De plus, les processus de délai de traitement des demandes d’indemnisation peuvent parfois être longs, ce qui peut frustrer certains assurés en cas de sinistre. Il est donc essentiel d’informer clairement les futurs assurés sur les délais et les conditions, afin d’éviter toute déception sur ce point crucial.

Conclusion : faire le choix en connaissance de cause

En somme, l’assurance emprunteur Cardif présente un équilibre intéressant entre avantages et inconvénients. Les garanties étendues, la flexibilité des formules et les économies potentielles en font une option attractive. Toutefois, il est impératif de bien évaluer les conditions d’éligibilité et les délais de traitement avant de prendre une décision. Les emprunteurs doivent s’assurer de choisir la couverture qui répond le mieux à leurs besoins et à leur situation financière. Une étude approfondie et une comparaison avec d’autres assureurs sont donc conseillées pour faire un choix éclairé.

Conclusion sur l’avis de Cardif Assurance Emprunteur : avantages et inconvénients

En considérant l’avis sur Cardif Assurance Emprunteur, il est essentiel de peser les avantages et les inconvénients qui viennent avec cette offre. D’un côté, les polices proposées par Cardif se distinguent par une variété de garanties adaptées, telles que la couverture en cas de décès ou d’invalidité. Cela permet aux emprunteurs de personnaliser leur contrat en fonction de leurs besoins spécifiques. De plus, la simplicité d’obtention d’un devis en ligne et la possibilité de réaliser des économies significatives en sont également des atouts majeurs. Ces éléments rendent l’assurance emprunteur Cardif attractive, surtout pour ceux qui recherchent une flexibilité et un coût réduit.

Cependant, certains points faibles doivent aussi être pris en compte. L’un des principaux inconvénients réside dans les critères de sélection qui peuvent exclure certains profils d’assurés, en particulier les personnes ayant des antécédents médicaux. En outre, il peut exister des clauses de restrictions que les futurs souscripteurs devraient bien comprendre avant de s’engager. Ce manque de clarté peut parfois créer des frustrations et nuire à la réputation de l’entreprise.

En conclusion, Cardif Assurance Emprunteur présente une alternative intéressante sur le marché de l’assurance emprunteur, mais elle ne convient pas à tout le monde. Il est donc crucial pour chaque emprunteur d’examiner les détails des garanties, de consulter les retours d’expérience et d’effectuer une comparaison rigoureuse avec d’autres offres. Ainsi, il pourra faire un choix éclairé qui allie sécurité et économies, maximisant ainsi la protection de son projet immobilier.

FAQ sur Cardif Assurance Emprunteur

Quels sont les principaux avantages de l’assurance emprunteur Cardif ? Les avantages incluent une couverture pour le décès, des garanties d’invalidité comme la Perte Totale et Irréversible d’Autonomie, et des options modulables permettant d’ajuster le contrat selon vos besoins spécifiques.

Quelles économies peut-on réaliser avec Cardif ? Grâce à ses offres compétitives, il est possible de réaliser des économies allant jusqu’à 10 000 € sur votre assurance emprunteur.

Quelles garanties sont proposées par Cardif ? Cardif propose des garanties variées, notamment la garantie décès, l’invalidité permanente, ainsi que l’incapacité temporaire, qui visent à protéger l’emprunteur en cas d’imprévu.

Est-ce que le devis pour l’assurance emprunteur est engageant ? Non, le devis en ligne proposé par Cardif est simple, rapide et sans engagement, permettant ainsi aux clients de comparer avant de s’engager.

Quels sont les inconvénients souvent associés à l’assurance emprunteur de Cardif ? Certains clients expriment des préoccupations concernant les délais de traitement des demandes d’indemnisation, ainsi que la nécessité de fournir des documents médicaux détaillés.

Comment choisir son assurance emprunteur avec Cardif ? Pour choisir efficacement, il est important de prendre en compte votre profil d’assuré, le montant et la durée de votre emprunt, ainsi que le niveau de couverture souhaité.

Est-il possible de changer d’assurance emprunteur ? Oui, il est possible de changer d’assurance emprunteur en cours de contrat, ce qui peut permettre de bénéficier de meilleures conditions ou d’économies supplémentaires.

Où trouver des avis sur Cardif Assurance Emprunteur ? Des avis clients sont disponibles sur divers forums et sites spécialisés, où vous pouvez consulter une recension de l’expérience d’autres utilisateurs concernant Cardif.